Erste Tätigkeitsstätte: Definition und Sonderfälle

Die Festsetzung der ersten Tätigkeitsstätte ist nicht nur Formsache, sondern unter anderem ausschlaggebend für die Entfernungspauschale, Reisekostenpauschale und Verpflegungsmehraufwendungen. Erfahren Sie im Folgenden, welche Voraussetzungen für die erste Tätigkeitsstätte gelten und was darüber hinaus zu beachten ist.

Key Facts

Die erste Tätigkeitsstätte von Angestellten ist in der Regel eine ortsfeste betriebszugehörige Einrichtung des Arbeitgebers. Angestellte müssen an diesem Arbeitsort tatsächlich tätig und ihm dauerhaft zugeordnet sein.

Existieren mehrere mögliche erste Tätigkeitsstätten, legt im Regelfall der Arbeitgeber die erste Tätigkeitsstätte fest. Wird dies unterlassen, erfolgt alternativ eine zeitliche Zuordnung. Es existieren auch Arbeitsverhältnisse ohne erste Tätigkeitsstätte.

Die Entfernungspauschale wird für Arbeitsfahrten zur ersten Tätigkeitsstätte angewandt; ansonsten gilt die Reisekostenpauschale.

Definition: Erste Tätigkeitsstätte

Bei der ersten Tätigkeitsstätte handelt es sich gemäß § 9 (4) Einkommensteuergesetz um eine ortsfeste betriebliche Einrichtung

des Arbeitgebers,

eines verbundenen Unternehmens oder

eines vom Arbeitgeber bestimmten Dritten (z. B. bei Leiharbeit),

der Arbeitnehmer:innen dauerhaft zugeordnet sind. Die Zuordnung als solche reicht jedoch nicht aus; Arbeitnehmer:innen müssen in der betrieblichen Einrichtung tatsächlich arbeiten. Pro Arbeitsverhältnis existiert höchstens eine erste Tätigkeitsstätte. Von einer dauerhaften Zuordnung ist insbesondere dann auszugehen, wenn ein:e Arbeitnehmer:in ohne Befristung für die gesamte Dauer des Angestelltenverhältnisses oder mindestens für 48 Monate am betreffenden Einsatzort tätig werden soll.

Hinweis: Die erste Tätigkeitsstätte wird in § 9 Nr. 4 EStG geregelt. Vor 2014 wurde noch der Begriff erste Arbeitsstätte (mit abweichenden Voraussetzungen) verwendet.

Bestimmung der ersten Tätigkeitsstätte

Existiert in einem Arbeitsverhältnis nur eine Stätte, die die entsprechenden Voraussetzungen erfüllt, handelt es sich automatisch um die erste Tätigkeitsstätte. Kommen mehrere infrage, muss die erste Tätigkeitsstätte separat bestimmt werden. Dafür stehen zwei Möglichkeiten zur Verfügung:

Festlegung durch Arbeitgeber

Im Regelfall genießt der Arbeitgeber das Weisungsrecht. Sofern alle Voraussetzungen für eine erste Tätigkeitsstätte erfüllt sind, ist der Arbeitgeber in seiner Entscheidung ungebunden. Die Festlegung kann demnach frei nach den unternehmerischen bzw. den steuerlichen Interessen der Angestellten getroffen werden.

Zeitliche Zuordnung

Wurde keine erste Tätigkeitsstätte durch das Direktionsrecht des Arbeitgebers festgelegt, wird diese anhand der zeitlichen Zuordnung der Arbeitskraft bestimmt. Als erste Tätigkeitsstätte fungiert in diesem Fall die ortsfeste betriebliche Einrichtung, der Mitarbeitende langfristig zugeordnet sind und an der sie

arbeitstäglich,

je Arbeitswoche an zwei kompletten Arbeitstagen oder

mindestens zu 33 Prozent der festgelegten Regelarbeitszeit

beruflich tätig ist.

Hinweis: Bleibt die zeitliche Zuordnung uneindeutig, ist die der Wohnung nächstgelegene Tätigkeitsstätte zu wählen.

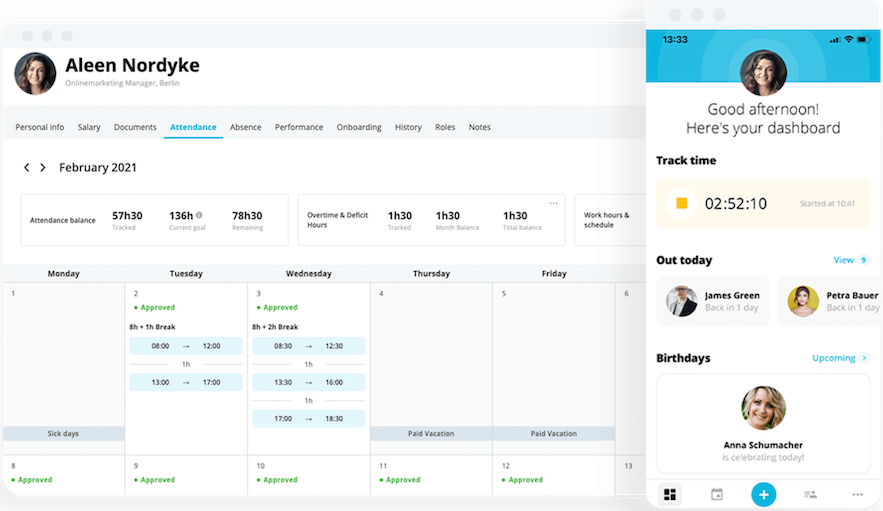

Mitarbeiterdaten zentral und übersichtlich pflegen

Speichern und bearbeiten Sie Daten wie die erste Tätigkeitsstätte fehlerfrei, vollständig und gesetzlich konform an einem Ort: Personio. So hat das Listenchaos endlich ein Ende.

Daten zentral speichernKeine erste Tätigkeitsstätte

Da nicht immer alle Bedingungen für eine erste Tätigkeitsstätte erfüllt sind, existieren verschiedene Sonderfälle:

Weiträumiges Tätigkeitsgebiet

Wenn die Arbeit in einem fest definierten Gebiet – anstelle eines ortsfesten betrieblichen Arbeitsplatzes – ausgeübt wird, spricht man von einem weiträumigen Tätigkeitsgebiet (z. B. bei Förster:innen). Für die steuerliche Berücksichtigung der Arbeitswege ist dabei der Zugang zum weiträumigen Tätigkeitsgebiet zu bestimmen, der der Wohnung der Arbeitnehmenden am nächsten liegt.

Sammelpunkt als erste Tätigkeitsstätte

Busse, Züge, Flugzeuge, Schiffe etc. stellen keine ortsfeste betriebliche Einrichtung dar, weswegen sie nicht als erste Tätigkeitsstätte klassifiziert werden. Wird die Arbeit jedoch regelmäßig von einem Sammelpunkt aus begonnen, wird dieser Sammelpunkt zur ersten Tätigkeitsstätte.

Entfernungspauschale und Reisekostenpauschale

Wann die Entfernungspauschale – auch Pendlerpauschale genannt – und die Reisekostenpauschale – auch Kilometerpauschale genannt – Anwendung finden, steht stets in Bezug auf die erste Tätigkeitsstätte. Grundsätzlich gilt: Bei Fahrten zwischen Wohn- und erster Tätigkeitsstätte greift die Entfernungspauschale, bei sonstigen beruflich veranlassten Auswärtstätigkeiten (berufliche Tätigkeit, die weder in der eigenen Wohnung noch in der ersten Tätigkeitsstätte stattfindet) greift die Reisekosten- bzw. Kilometerpauschale.

Die Entfernungspauschale berücksichtigt pro Arbeitstag die kürzeste einfache Anfahrt; also Hin- oder Rückfahrt. Pro Kilometer können 0,30 Euro – in Form von Werbungskosten – steuerlich abgesetzt werden.

Gut zu wissen: Von 2022 bis 2026 beträgt die Pauschale ab dem 21. Kilometer 0,38 Euro pro Kilometer (2021: 0,35 Euro/km). Weiterführende Informationen finden Sie im Artikel zur Pendlerpauschale.

Die Reisekostenpauschale schließt im Gegensatz zur Entfernungspauschale sowohl Hin- als auch Rückweg mit ein. Der zurückgelegte Kilometer wird stets mit 0,30 Euro angerechnet. Ein klassisches Beispiel stellen Dienstreisen dar, aber auch Fahrten zu einer weiteren (nicht zur ersten!) Tätigkeitsstätte fallen unter die Reisekostenpauschale.

Hinweis: Fahrten mit dem Firmenwagen, die unter die Pendlerpauschale fallen, bieten den Angestellten einen geldwerten Vorteil. Dieser muss zusätzlich versteuert werden.

Beispiel: Entfernungspauschale vs. Reisekostenpauschale

Eine Arbeitnehmerin arbeitet pro Woche an zwei Tätigkeitsstätten. Drei Tage an der ersten Tätigkeitsstätte A, die 20 Kilometer von ihrer Wohnung entfernt liegt, und zwei Tage an einer weiteren Tätigkeitsstätte B, die sich 10 Kilometer von der Wohnung entfernt befindet.

Daraus ergeben sich folgende wöchentliche Pauschalen:

Wöchentliche Entfernungspauschale (Tätigkeitsstätte A): 3 × 20 km × 0,30 Euro/km = 18 Euro

Wöchentliche Reisekostenpauschale (Tätigkeitsstätte B): 2 × 10 km × 2 × 0,30 Euro/km = 12 Euro

Durch das Festlegen der ersten Tätigkeitsstätte auf Tätigkeitsstätte B durch den Arbeitgeber erhöht sich der absetzbare Gesamtbetrag beider Pauschalen um 12 Euro pro Arbeitswoche:

Wöchentliche Entfernungspauschale (Tätigkeitsstätte B): 2 × 10 km × 0,30 Euro/km = 6 Euro

Wöchentliche Reisekostenpauschale (Tätigkeitsstätte A): 3 × 20 km × 2 × 0,30 Euro/km = 36 Euro

Durch geschicktes Festlegen der ersten Tätigkeitsstätte können Arbeitgeber somit ihre Arbeitnehmenden steuerlich entlasten.

Hinweis: Übernimmt der Arbeitgeber Teile der entstehenden Fahrtkosten, ist dies in der Steuererklärung der Arbeitnehmer:innen zu berücksichtigen.

Erste Tätigkeitsstätte festlegen: einfach, aber wichtig!

Das Bestimmen der ersten Tätigkeitsstätte ist in den meisten Fällen schnell erledigt. Umso wichtiger, dass Arbeitgeber sie für alle Angestellten individuell ermitteln, um auf diesem Weg beispielsweise die Reisekostenabrechnung zu vereinfachen.

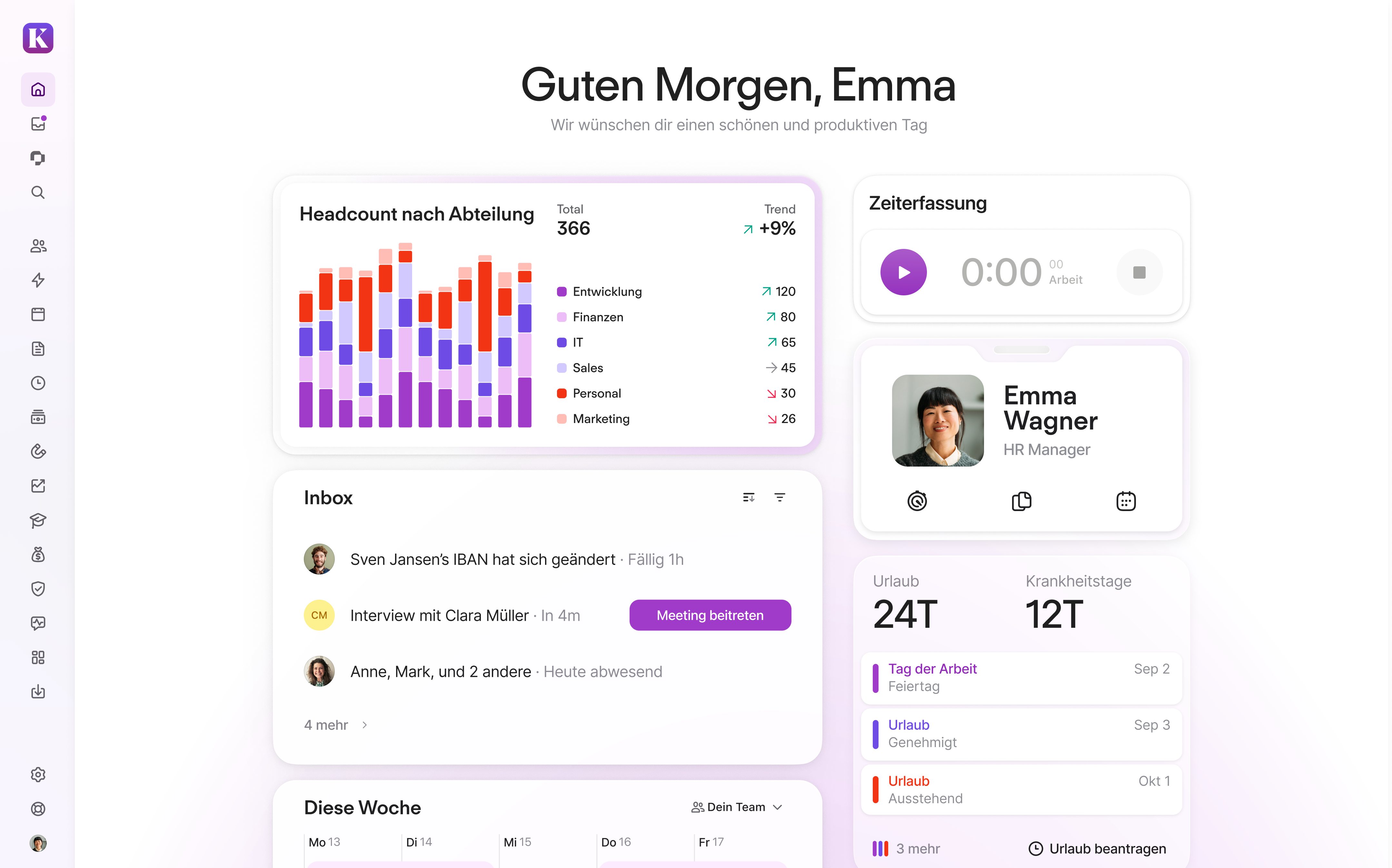

Dazu ist eine übersichtliche Dokumentation vonnöten – die digitale Personalakte von Personio bietet Ihnen erstklassige Hilfestellung. Testen Sie Personio jetzt 14 Tage kostenlos.

FAQ

Wann liegt eine erste Tätigkeitsstätte vor?

Die Bestimmungen für eine erste Tätigkeitsstätte sind § 9 (4) des Einkommensteuergesetzes zu entnehmen. Existiert nur eine solche Tätigkeitsstätte, handelt es sich um die erste Tätigkeitsstätte. Ansonsten wird die erste Tätigkeitsstätte im Regelfall durch den Arbeitgeber festgelegt oder anhand der zeitlichen Zuordnung bestimmt.

Hat man immer eine erste Tätigkeitsstätte?

Nein. Nicht alle Arbeitnehmer:innen haben eine erste Tätigkeitsstätte. Förster:innen haben zum Beispiel häufig lediglich ein sogenanntes weiträumiges Tätigkeitsgebiet.

Wann hat man keine erste Tätigkeitsstätte?

Eine erste Tätigkeitsstätte liegt immer dann nicht vor, wenn die dafür erforderlichen Voraussetzungen nicht erfüllt sind. In den meisten Fällen handelt es sich hierbei um Beschäftigungsverhältnisse ohne feste Ortsbindung.

Kann das Homeoffice die erste Tätigkeitsstätte sein?

Nein. Da das Homeoffice keine betriebliche Einrichtung darstellt, sind die Bedingungen für die erste Tätigkeitsstätte nicht gegeben.

Disclaimer

Wir machen darauf aufmerksam, dass die Inhalte unserer Internetseite (auch etwaige Rechtsbeiträge) lediglich dem unverbindlichen Informationszweck dienen und keine Rechtsberatung im eigentlichen Sinne darstellen. Der Inhalt dieser Informationen kann und soll eine individuelle und verbindliche Rechtsberatung, die auf Ihre spezifische Situation eingeht, nicht ersetzen. Insofern verstehen sich alle bereitgestellten Informationen ohne Gewähr auf Richtigkeit, Vollständigkeit und Aktualität.