Neueste Beiträge

Fahrtkosten in der Steuererklärung und Pendlerpauschale 2024

Wer zu seinem Arbeitsplatz nur einmal kurz ums Eck laufen muss, darf sich glücklich schätzen. Andere müssen dagegen jeden Tag lange Wege auf sich nehmen – und müssen jeden Monat eine Menge Geld für Sprit oder Bahntickets ausgeben.

Um diese Ungleichheit zumindest teilweise auszugleichen, dürfen Berufstätige ihre beruflich bedingten Fahrtkosten in der Steuererklärung angeben, bei den „beschränkt abzugsfähigen Werbungskosten“. Je weiter der Arbeitsweg, desto stärker reduziert sich die Steuer.

Die Berechnung der steuerlich absetzbaren Fahrtkosten kann kompliziert werden – wie alles, was in Deutschland mit Steuern zu tun hat. In diesem Artikel werden alle Regeln und deren Ausnahmen erklärt und durch Rechenbeispiele verdeutlicht.

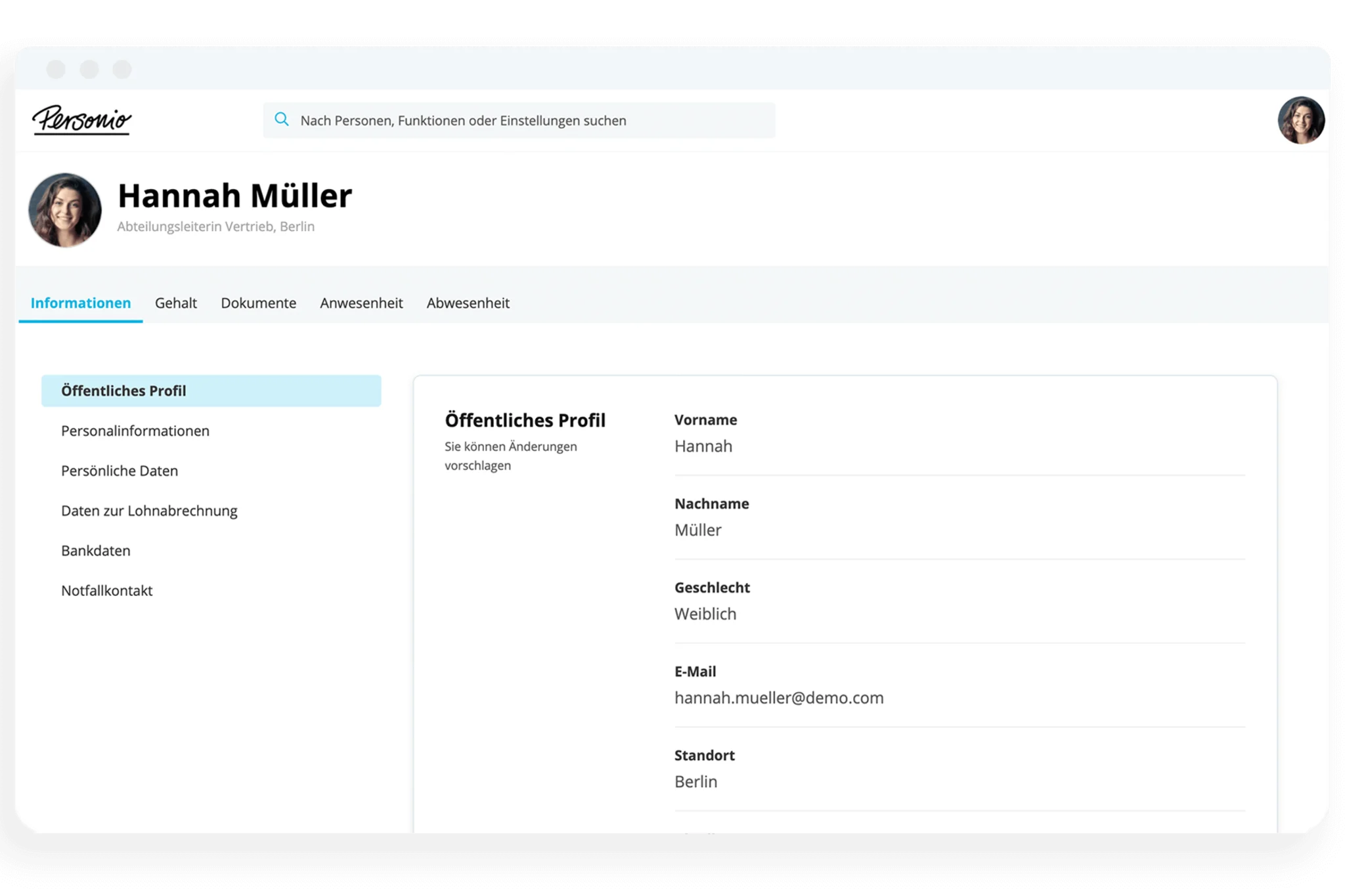

Mitarbeiterdaten und -dokumente zentral und übersichtlich verwalten. Jetzt Personio testen.

Werbekostenpauschale

Alle, die Einkommensteuern zahlen, dürfen jährlich ein Werbekostenpauschale von 1.230 EUR (Stand: 2024) in ihrer Steuererklärung angeben – darunter fallen auch berufliche Fahrtkosten. Bis zu dieser Höhe müssen keine Nachweise erbracht werden; es spielt keine Rolle, ob die tatsächlichen Kosten niedriger sind. Bei höheren Kosten müssen Arbeitnehmer die Kosten selbst errechnen und in bestimmten Fällen durch Belege nachweisen.

Entfernungspauschale für Fahrten zum Arbeitsplatz (Pendlerpauschale)

Für Fahrten zum Arbeitsplatz lassen sich die steuerlich absetzbaren Kosten mit der Entfernungspauschale (oder umgangssprachlich: Pendlerpauschale) errechnen. Arbeitstätige können pro Kilometer einfache Wegstrecke zur ersten Tätigkeitsstätte einen Pauschalbetrag an Kosten absetzen:

Für die ersten 20 Kilometer: 30 Cent

Ab dem 21. Kilometer: 38 Cent (2024)

Ein Beispiel: Der Arbeitsplatz einer Person ist 25 Kilometer von deren Wohnort entfernt. Pro Arbeitstag darf die Person folgende Fahrtkosten geltend machen:

20 Kilometer * 30 Cent = 6 EUR 5 Kilometer * 38 Cent = 1,90 EUR Gesamt = 7,90 EUR

Bei der Entfernungspauschale dürfen nur Tage berücksichtigt werden, an dem eine Person tatsächlich am Arbeitsplatz war. Tage, an denen jemand krank, im Urlaub oder im Homeoffice ist, dürfen nicht mitgerechnet werden. Das Finanzamt akzeptiert pro Jahr bis zu 220 Arbeitstage (bei einer Fünf-Tage-Woche) ohne besondere Nachweise.

Wenn Arbeitgeber Fahrtkostenzuschüsse oder Sachzuwendungen für den Arbeitsweg leisten oder die Fahrtkosten komplett übernehmen, müssen diese Beträge von der Entfernungspauschale abgezogen werden.

Auch Unternehmer und Selbstständige können für ihre Fahrten zwischen Wohnung und Betrieb die Entfernungspauschale ansetzen.

Werden die Fahrtkosten vom Staat erstattet?

Nein, die Fahrtkosten werden nicht erstattet. Sie werden lediglich von der Höhe des Einkommens abgezogen, auf das Steuern gezahlt werden müssen. Die Höhe der zu zahlenden Steuern wird dadurch reduziert.

Ein vereinfachtes Beispiel: Eine Person zahlt durchschnittlich 15 Prozent Einkommensteuern. In der Steuererklärung hat sie 2.000 EUR an Fahrtkosten als Werbekosten angeben. Auf diese 2.000 EUR fallen also keine Steuern an. Die Person spart 15 Prozent von 2.000 EUR: Sie zahlt 300 EUR weniger Steuern.

Durch die Steuerersparnis werden die beruflichen Fahrtkosten teilweise ausgeglichen. Je höher der persönliche Steuersatz, desto stärker wirkt der Effekt.

Definition: Einfache Wegstrecke

„Einfache Wegstrecke“ bedeutet, dass die Entfernungspauschale nur einmal für die Hin- oder Rückfahrt berechnet werden darf; nicht für beide. Wenn eine Person am Arbeitsplatz übernachtet, darf nur die Hälfte der gefahrenen Strecke am Tag berücksichtigt werden. Wenn eine Person in der Mittagspause nach Hause fährt, zählen auch diese Fahrten nicht.

Entfernungen

Für die Berechnung muss die Entfernung der kürzesten Straßenverbindung verwendet werden. Umwege können nur dann berücksichtigt werden, wenn sie eine deutliche Zeitersparnis mit sich bringen und regelmäßig genutzt werden: etwa bei der Umfahrung einer länger andauernden Baustelle oder bei der Nutzung von Autobahnen statt Landstraßen.

Definition: Erste Tätigkeitsstätte

Als erste Tätigkeitsstätte gilt die Adresse, an der Berufstätige ihren Arbeitsschwerpunkt haben oder an der sie meistens tätig sind. Wenn Personen an ständig wechselnden Orten arbeiten, muss der Arbeitgeber eine erste Tätigkeitsstätte festlegen.

Verkehrsmittel-unabhängig

Die Pendlerpauschale gilt verkehrsmittel-unabhängig. Berufstätige können die Fahrtkosten zum Arbeitsplatz in der Steuererklärung auch angeben, wenn sie nicht mit dem eigenen Fahrzeug (Pkw, Roller usw.) fahren, sondern mit Bus, Bahn, Fahrrad, als Mitfahrende in einer Fahrgemeinschaft – oder wenn sie zu Fuß gehen.

Auch bei Fahrten mit einem Dienstwagen, der vom Arbeitgeber gestellt wird, darf die Pendlerpauschale berechnet werden. Dann müssen Arbeitnehmende den sogenannten geldwerten Vorteil durch den Dienstwagen auf andere Weise versteuern.

Ausnahmen

Flugreisen: Bei Flugreisen gilt die Entfernungspauschale nicht – hier müssen immer die tatsächlichen Kosten angesetzt werden.

Kostenlose Sammelbeförderung: Wenn Arbeitgeber die Arbeitnehmenden zum Beispiel kostenlos mit einem Bus abholen und zur Arbeit bringen lassen, darf (für die betreffende Strecke) keine Entfernungspauschale berechnet werden.

Höchstgrenzen

Steuerpflichtige dürfen maximal 4.500 EUR als Fahrtkosten in der Steuererklärung angeben – mit zwei Ausnahmen:

Wenn sie (immer oder gelegentlich) mit dem eigenen Fahrzeug oder mit dem Dienstwagen zum Arbeitsplatz fahren, oder

wenn die tatsächlichen Kosten für öffentliche Verkehrsmittel höher sind. Die höheren Kosten müssen belegt werden können.

In Fahrgemeinschaften

In Fahrgemeinschaften dürfen alle Mitfahrenden pro Arbeitstag die Pendlerpauschale als Fahrtkosten berechnen. Umwege, um andere abzuholen, dürfen dabei nicht berücksichtigt werden.

Für Tage, an denen Personen im Fahrzeug anderer mitfahren, gilt wie oben beschrieben die jährliche Höchstgrenze von 4.500 EUR. Für Tage, an denen Personen andere im eigenen Fahrzeug mitnehmen, gilt sie nicht. Deshalb kann es von Vorteil sein, diese Tage in der Steuererklärung jeweils getrennt anzugeben.

Bei Nutzung mehrerer Verkehrsmittel (Park & Ride)

Viele Berufstätige nutzen mehrere Verkehrsmittel für den Weg zur Arbeit, etwa Auto und Bahn. Dann können sie ihre steuerlich absetzbaren Fahrtkosten auf zweierlei Weise berechnen und die für sie günstigere Variante wählen.

Ein Beispiel: Eine Person fährt an 220 Arbeitstagen mit dem Auto 10 Kilometer zum nächsten Bahnhof und von dort 100 Kilometer mit der Bahn zum Arbeitsplatz.

Die Pendlerpauschale für die beiden Teilstrecken errechnet sich wie folgt:

Autofahrt: 220 Tage * 10 Kilometer * 30 Cent = 660 EUR

Bahnfahrt: 220 Tage * 10 Kilometer * 30 Cent = 660 EUR 220 Tage * 90 Kilometer * 38 Cent = 3.344 EUR Gesamt: 4.004 EUR (liegt unterhalb der Höchstgrenze von 4.500 EUR)

Pendlerpauschale gesamt: 660 EUR + 4.004 EUR = 4.664 EUR

Die Person hat für die Bahnfahrt eine Bahncard 100 für 4.550 EUR (2024) gekauft. Diese Kosten sind höher als die Pendlerpauschale für die Bahnfahrt; deshalb setzt die Person die tatsächlichen Kosten für das Bahnticket statt der Pauschale an.

Die steuerlich absetzbaren Fahrtkosten betragen dann: 660 EUR + 4.550 EUR = 5.210 EUR

Bei mehreren Arbeitsverhältnissen

Berufstätige mit mehreren Jobs können für jeden einzelnen die Pendlerpauschale berechnen, wenn sie dazwischen immer wieder zur eigenen Wohnung zurückkehren.

Wenn sie von einem Arbeitsplatz direkt zum nächsten fahren, dürfen sie pro Tag maximal die Hälfte der gefahrenen Strecke für die Fahrtkosten berücksichtigen.

Ein Beispiel: Eine Person fährt morgens von zu Hause 20 Kilometer zum ersten Job, mittags 15 Kilometer zum zweiten Job, und abends nochmals 10 Kilometer nach Hause. Von den insgesamt gefahrenen 45 Kilometern darf sie maximal die Hälfte, also 22,5 Kilometer berücksichtigen.

Bei doppelter Haushaltsführung

Bewohnt eine Person mehrere Wohnungen, darf sie grundsätzlich nur die Entfernung von der näher am Arbeitsplatz gelegenen Wohnung angeben. Die weiter entfernt liegende Wohnung darf nur dann zur Berechnung verwendet werden, wenn sie den Lebensmittelpunkt bildet und nicht nur gelegentlich genutzt wird.

In einem Urteil wurde 2014 festgelegt, dass eine Wohnung nur dann als Lebensmittelpunkt gelten kann, wenn sich die betreffenden Personen mit mindestens 10 Prozent an den Kosten für Miete und Lebenshaltung beteiligen.

Familienheimfahrten

Sogenannte Familienheimfahrten bei doppelter Haushaltsführung können ebenfalls für die Pendlerpauschale berücksichtigt werden. Dafür gelten die gleichen Regeln wie für Fahrten zum Arbeitsplatz; lediglich die jährliche Höchstgrenze von 4.500 EUR wird hierauf nicht angewandt.

Wenn Personen für Familienheimfahrten kostenlos einen Dienst- oder Firmenwagen nutzen, dürfen sie für die Strecke keine Fahrtkosten von der Steuer absetzen.

Mobilitätsprämie für Geringverdienende

Von der Pendlerpauschale profitiert nur, wer auch Steuern zahlt; Personen mit sehr geringem Einkommen würden deshalb leer ausgehen. Deshalb können Geringverdienende mit langer Anfahrt zum Arbeitsplatz eine Mobilitätsprämie beantragen.

Voraussetzungen

Um die Mobilitätsprämie zu erhalten, müssen Berufstätige folgende Voraussetzungen erfüllen:

Ihr zu versteuerndes Einkommen übersteigt den Grundfreibetrag nicht. (2024: 11.604 Euro für Ledige / 23.208 Euro für Verheiratete)

Der einfache Weg zum Arbeitsplatz muss mindestens 21 Kilometer lang sein.

Sie füllen die Anlage Mobilitätsprämie in der Steuererklärung aus.

Höhe der Mobilitätsprämie

Die Berechnung der Prämie ist kompliziert; eine ausführliche Erklärung mit Rechenbeispiel finden Sie hier. Das Finanzamt zahlt die Prämie jedoch nur aus, wenn sie mehr als 10 EUR beträgt.

Fahrtkosten für Dienstreisen

Wenn Personen beruflich zu einem anderen Ort als der ersten Tätigkeitsstätte reisen, gilt dies als Dienstreise. Dazu gehören Fahrten zu Kunden, Messen, Seminaren oder zu anderen Einsatzorten. Bei Dienstreisen können Berufstätige die Entfernungspauschale wieder auf Basis der kürzesten Straßenverbindung berechnen. Dabei zählen die tatsächlich gefahrenen Strecken, also Hin- und Rückreise (nicht nur die einfache Strecke wie bei den Fahrten zum Arbeitsplatz). Die Pauschale beträgt 30 Cent pro Kilometer, unabhängig von der Streckenlänge.

Beispiel: Eine Person fährt vom Arbeitsplatz 100 Kilometer zu einem Kunden und wieder zurück. Die Entfernungspauschale berechnet sich wie folgt:

100 Kilometer * 2 Strecken * 30 Cent = 60 EUR

Berufstätige dürfen die Fahrtkosten für Dienstreisen nur in der Steuererklärung angeben, wenn sie die Kosten selbst tragen; jedoch nicht, wenn sie mit dem Dienstwagen reisen oder der Arbeitgeber die Spesen zahlt. Wenn der Arbeitgeber einen Teil der Kosten übernimmt, muss der Zuschuss von der Entfernungspauschale abgezogen werden.

Die Entfernungspauschale für Dienstreisen ist ebenfalls unabhängig vom Verkehrsmittel. Jährliche Höchstgrenzen gibt es nicht.

Auch interessant: Alles Wichtige zur Reisekostenabrechnung, mit Vorlage

Disclaimer

Wir machen darauf aufmerksam, dass die Inhalte unserer Internetseite (auch etwaige Rechtsbeiträge) lediglich dem unverbindlichen Informationszweck dienen und keine Rechtsberatung im eigentlichen Sinne darstellen. Der Inhalt dieser Informationen kann und soll eine individuelle und verbindliche Rechtsberatung, die auf Ihre spezifische Situation eingeht, nicht ersetzen. Insofern verstehen sich alle bereitgestellten Informationen ohne Gewähr auf Richtigkeit, Vollständigkeit und Aktualität.