Lohnsteuerabzug: Merkmale, Berechnung und Bescheinigung

Die Lohnsteuer ist für den Staat eine zentrale und direkte Einnahmequelle. Deshalb müssen Arbeitgeber in puncto Lohnsteuerabzug immer auf dem neuesten Stand sein und bei der Berechnung der Lohnsteuer extrem sorgfältig arbeiten. Welche Rolle Lohnsteuertabellen, Steuerklassen und das ELStAM-Verfahren beim Lohnsteuerabzug spielen, erfahren Sie in diesem Artikel. Und erhalten wichtige Infos zur Berechnung des Lohnsteuerabzugs.

Studie: So meistern Sie die Herausforderungen komplexer Abrechnungsprozesse.Was versteht man unter Lohnsteuerabzug?

Als Lohnsteuerabzug bezeichnet man das Verfahren, in dem die Lohnbuchhaltung eines Arbeitgebers die Lohnsteuer seiner Beschäftigten verpflichtend berechnet, diesen Betrag einbehält und dann direkt an das zuständige Finanzamt abführt. Lohnsteuer fällt nur auf Einkünfte aus nichtselbständiger Arbeit an. Sie wird als monatliche Vorauszahlung auf die jährliche Einkommensteuer erhoben, wie es in § 38 Einkommensteuergesetz (EStG) festgelegt ist. Vom Lohnsteuerabzug sind somit alle nichtselbständigen Erwerbstätigen betroffen: Arbeiter, Auszubildende, Angestellte und Beamte.

Die Höhe des Lohnsteuerabzugs hängt mit der Höhe des Arbeitslohns und der jeweiligen Steuerklasse des Mitarbeitenden zusammen. Entscheidend für die Steuerklasse ist der Familienstand (siehe unten).

Achtung: Lohnsteuerpflichtig ist nicht nur der Arbeitslohn, sondern auch Sachbezüge bzw. geldwerte Vorteile wie Essensgutscheine über 50 Euro pro Monat oder die private Nutzung eines Dienstwagens!

Was sind Einkünfte aus nichtselbständiger Arbeit?

Lohn

Gehalt

Tantiemen

Andere Sachbezüge und Vorteile

Obwohl die Arbeitnehmer:in laut § 19 EStG Steuerschuldner ist, handelt es sich beim Lohnsteuerabzug um eine Arbeitgeberpflicht. Denn er allein ist für die Berechnung und für die Abführung der Lohnsteuer zuständig und haftet für die korrekte und pünktliche Steuerzahlung.

Auch der Lohnsteuer-Jahresausgleich am Ende des Kalenderjahres liegt in den Händen des Arbeitgebers. Bei Unternehmen mit mehr als zehn Mitarbeitenden ermittelt er verpflichtend mit der Dezember-Abrechnung für den jährlich gezahlten Bruttolohn die Jahreslohnsteuer und gleicht diese mit dem bereits geleisteten monatlichen Lohnsteuerabzug ab. Wurde für eine Mitarbeiter:in über die monatlichen Vorauszahlungen zu viel Lohnsteuer einbehalten, erstattet der Arbeitgeber seinen Arbeitnehmern die Differenz.

Wir benötigen Ihre Zustimmung, um diesen Service zu laden!

Dieser Inhalt darf aufgrund von Trackern, die dem Besucher nicht offengelegt werden, nicht geladen werden.

Personio Payroll: Lohnabrechnung, wie Sie sein sollte

Ob Pauschalversteuerung, 100%-ige Compliance oder automatisierte Kommunikation mit Sozialversicherungsträgern: Personio Payroll sorgt für eine entspannte Abrechnung in Minuten statt Tagen.

Personio Payroll kennenlernenDiese Merkmale muss man beim Lohnsteuerabzug berücksichtigen

Der Lohnsteuerabzug unterliegt einer ganzen Reihe von Rechtsgrundlagen aus dem Einkommensteuergesetz. Ergänzt wird dieses Gesetz von der Lohnsteuer-Durchführungsverordnung. Weiterhin greifen die Finanzämter in Zweifelsfällen auf Lohnsteuer-Richtlinien zurück. Damit wird garantiert, dass die Finanzämter beim Lohnsteuerabzug einheitlich handeln.

Statt der früher genutzten Lohnsteuerkarte auf Papier gelten heute die ELStAm – die ElektronischenLohnSteuerAbzugsMerkmale. Damit vereinfacht sich das Verfahren zum Lohnsteuerabzug für den Arbeitgeber erheblich, weil alle für den Lohnsteuerabzug relevanten Daten digital zwischen Finanzamt, Arbeitgeber und Arbeitnehmer übermittelt werden.

Diese 7 Lohnsteuerabzugsmerkmale sollten Sie kennen

Die Steuerklasse bestimmt die Höhe des Lohnsteuerabzugs.

Die Angabe zur Konfession sorgt für die Ermittlung der Lohnkirchensteuer.

Eventuelle Kinderfreibeträge mindern in den Steuerklassen I bis IV den Solidaritätszuschlag und die Kirchensteuer.

Das Geburtsdatum des Mitarbeitenden entscheidet über einen eventuellen Altersentlastungsbetrag. Dieser Steuerfreibetrag soll eine gerechtere Besteuerung im Alter gewährleisten.

Mit dem Lohnsteuerfreibetrag können Mitarbeitende ihren monatlichen Lohnsteuerabzug mindern – sobald bei Werbungskosten, Sonderausgaben oder außergewöhnlichen Belastungen Grenzwerte überschritten werden.

Auch Beiträge für private Kranken- und Pflegeversicherung können den Lohnsteuerabzug über eine höhere Vorsorgepauschale mindern.

Pauschbeträge für Menschen mit Behinderung und Hinterbliebene reduzieren die monatlichen Lohnsteuerabzüge.

Für wen welche Steuerklasse gilt

Steuerklasse I | Ledige, Verwitwete, Geschiedene ohne Kinder |

|---|---|

Steuerklasse II | Alleinerziehende mit Entlastungsbetrag |

Steuerklasse III | Verheiratete (Partner mit dem höheren Einkommen) |

Steuerklasse IV | Verheiratete (Partner verdienen ca. gleich viel) |

Steuerklasse V | Verheiratete (Partner mit dem geringeren Einkommen) |

Steuerklasse VI | Nebenjob |

Die Anmeldung der Lohnsteuer

Wenn Sie als HR einen neuen Mitarbeitenden einstellen, muss dieser fristgerecht beim Finanzamt des Arbeitgebers (nicht des Arbeitnehmers!) angemeldet werden. Nur dann kann der Lohnsteuerabzug durchgeführt werden. Seit 2010 ist diese Anmeldung ausschließlich über das Steuerportal ELSTER möglich. Dabei müssen folgende Details angegeben werden:

ID-Nummer des neuen Arbeitnehmers

Geburtsdatum

Datum, an dem das Beschäftigungsverhältnis beginnt

Datum, von dem ELStAM für den neuen Mitarbeiter gelten soll

Information, ob ein weiteres Beschäftigungsverhältnis besteht

Der Lohnsteuer-Anmeldungszeitraum ist abhängig von der im Vorjahr abgeführten Lohnsteuer:

Lohnsteuer bis zu 1.080 Euro Anmeldung muss nur einmal pro Kalenderjahr erfolgen

Lohnsteuer mehr als 1.080 aber unter 5.000 Euro Anmeldung muss einmal pro Quartal erfolgen

Lohnsteuer größer als 5.000 Euro Anmeldung muss monatlich erfolgen

Spätestens am 10. Tag nach Ablauf des Anmeldezeitraums muss die Lohnsteueranmeldung erfolgt sein. Sie kann entweder über die Lohnbuchhaltung erfolgen oder eine begleitende Steuerkanzlei übernimmt diese Aufgaben.

Wer muss keine Lohnsteuer zahlen?

In Deutschland gibt es ein steuerfreies Einkommen – auch Grundfreibetrag genannt. Im Jahr 2025 liegt dieser für Alleinstehende bei 12.096 Euro pro Jahr, bei Verheirateten/Paare bei 24.192 Euro pro Jahr. Dieser Grundfreibetrag wird alle zwei Jahre neu festgelegt. Bis zu diesen Grenzen wird also keine Steuer fällig.

Gesetzliche, tarifliche oder freiwillige Zuschläge für Mehrarbeit, Sonntagsarbeit usw. sind steuerfrei – aber nur bis zu bestimmten Höchstbeträgen. Geregelt sind diese in § 3b EStG.

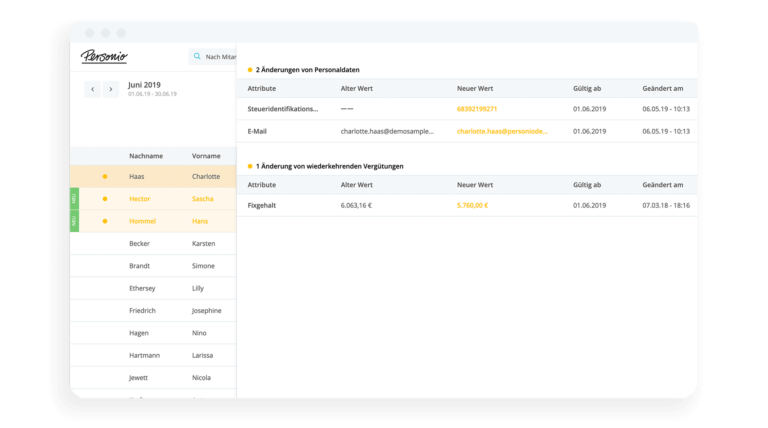

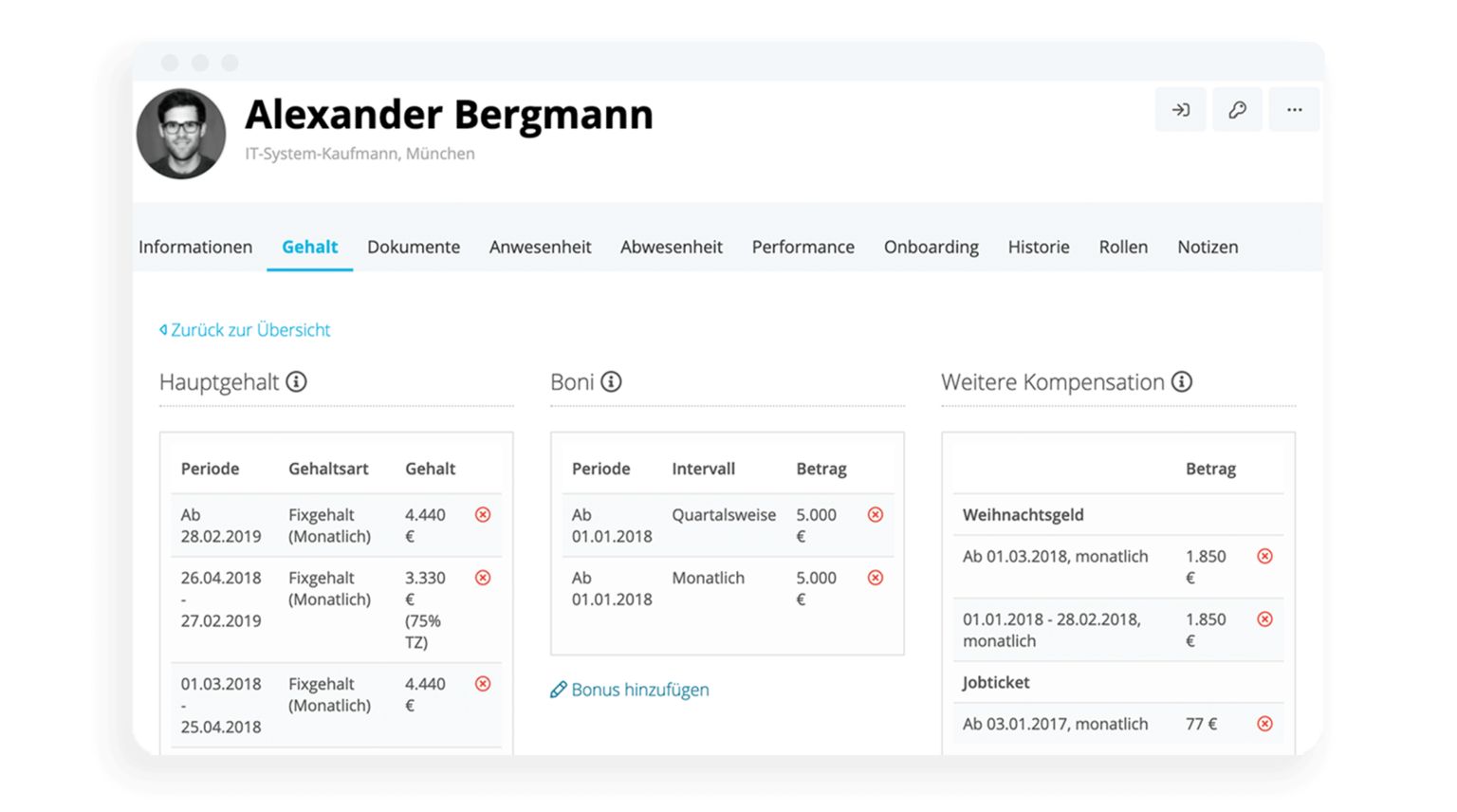

Alle Lohndokumente perfekt vorbereitet

Speichern Sie Mitarbeiterdaten in Personios HR Software. Alle gehaltsrelevanten Daten werden automatisch in die vorbereitende Lohnbuchhaltung übernommen. Ihr Job? Überprüfen und freigeben.

Vorbereitende Lohnabrechnung entdeckenLohnsteuerabzug: Berechnung

Grundlage der Berechnung der Lohnsteuer ist die elektronische Lohnsteuerkarte. Sie enthält neben den persönlichen Angaben der Beschäftigten weiterhin die persönliche Identifikationsnummer, die Lohnsteuerklasse und auch weitere steuerliche Freibeträge. Der Datenaustausch beim ELStAM erfolgt elektronisch.

Neben diesen Informationen kann der Arbeitgeber auf Lohnsteuertabellen bzw. Lohnsteuerannäherungstabellen zugreifen. Diese zeigen schnell und übersichtlich, wie viel Lohnsteuer vom Arbeitslohn einbehalten werden muss. Auch Infos zum Solidaritätszuschlag und zur Kirchensteuer lassen sich in Lohnsteuertabellen ablesen. Die Höhe der Lohnsteuer richtet sich nach den Faktoren Gehalt und Steuerklasse. Die Wahl der Steuerklasse beeinflusst maßgeblich, wie hoch die Freibeträge der Arbeitnehmer:in sind.

Bei den Lohnsteuertabellen wird zwischen allgemeiner und besonderer Lohnsteuertabelle unterschieden.

Allgemeine Lohnsteuertabelle

Für alle Arbeitnehmer:innen, die gesetzlich renten-, kranken- und pflegeversichert sind (auch freiwillig)

Besondere Lohnsteuertabelle

Für alle rentenversicherungsfrei Beschäftigten: Beamte, Richter, Berufssoldaten

Weiterhin gibt es Lohnsteuertabellen nach Bundesland oder Tabellen, bei denen gezahlte oder nicht gezahlte Kirchensteuer berücksichtigt wird.

Die amtlichen Lohnsteuertabellen wurden 2004 abgeschafft, im Zuge dieser Änderung wurde auch die Berechnung der Einkommensteuer und damit auch der Lohnsteuer nicht mehr über einen Stufentarif, sondern über einen stufenlosen Formeltarif entwickelt. Heute lösen Lohnsteuerrechner die tabellarische Aufschlüsselung immer mehr ab.

Zur präzisen Berechnung des Lohnsteuerabzugs bietet das Bundesministerium für Finanzen online einen Rechner für Lohnsteuer und Einkommenssteuer an.

Wurde im Verlauf eines Kalenderjahres zu viel Lohnsteuer abgeführt, haben Arbeitnehmer:innen den Anspruch, diesen Betrag gegenüber dem Finanzamt geltend zu machen. Im Rahmen ihrer persönlichen Steuererklärung. Möchten Arbeitnehmer:innen keine Steuererklärung abgeben, haben sie die Möglichkeit, mit Hilfe eines Lohnsteuer-Ermäßigungsantrags die Angaben zu den elektronischen Lohnsteuerabzugsmerkmalen zu präzisieren. Damit wird verhindert, dass der Arbeitgeber zu viel Lohnsteuer abzieht.

Bescheinigung Lohnsteuerabzug – was ist das und wer stellt sie aus?

Wenn dem Arbeitgeber der Abruf der ELStAM als Basis für den Lohnsteuerabzug nicht möglich ist, etwa weil

der Arbeitgeber nicht am ELStAM-Verfahren teilnimmt,

die Meldedaten falsch sind,

der Beschäftigte (noch) keine Identifikationsnummer zugeteilt bekommen hat,

oder der Beschäftigte einer Personengruppe im Sinne von § 1 Abs. 2, 3 oder 4 EStG angehört,

stellt das zuständige Finanzamt dem Beschäftigten auf Antrag eine „Bescheinigung für den Lohnsteuerabzug" aus. Auf Basis dieser Bescheinigung kann der Arbeitgeber den Lohnsteuerabzug einrichten.

Disclaimer

Wir machen darauf aufmerksam, dass die Inhalte unserer Internetseite (auch etwaige Rechtsbeiträge) lediglich dem unverbindlichen Informationszweck dienen und keine Rechtsberatung im eigentlichen Sinne darstellen. Der Inhalt dieser Informationen kann und soll eine individuelle und verbindliche Rechtsberatung, die auf Ihre spezifische Situation eingeht, nicht ersetzen. Insofern verstehen sich alle bereitgestellten Informationen ohne Gewähr auf Richtigkeit, Vollständigkeit und Aktualität.