Neueste Beiträge

Lohnnebenkosten: Als Arbeitgeber berechnen inkl. Beispiele

Was kostet es mich, wenn ich jemanden einstelle? Um die Frage zu beantworten, kommen Sie um ein Thema nicht herum: die Lohnnebenkosten. Sie sind neben Löhnen und Gehältern die größten Kostenblöcke für Ihr Personal.

Für die Personalplanung und die Lohnabrechnung (engl.: Payroll) müssen Sie deren genaue Zusammensetzung und Höhe kennen. Deshalb erfahren Sie in diesem Artikel alles Wichtige dazu: Was gehört alles zu den Lohnnebenkosten? Wie hoch sind sie und wie berechnen Sie sie für Ihre Stellen?

Definition: Was sind Lohnnebenkosten?

Lohnnebenkosten sind Kosten des Arbeitgebers, die für die Beschäftigung eines Arbeitnehmenden zusätzlich zu dessen Arbeitsentgelt anfallen. Sie bestehen hauptsächlich aus Abgaben zu den verschiedenen Sozialversicherungen, wie etwa Kranken- und Rentenversicherung. Diese Abgaben erhalten Arbeitnehmende nicht ausgezahlt; Arbeitgeber führen sie direkt an die Träger der Versicherungen ab.

Trotz der Bezeichnung Lohnnebenkosten wird in diesem Fall nicht zwischen Löhnen und Gehältern unterschieden – die Kosten sind gleich.

Was gehört alles zu den Lohnnebenkosten?

Wie erwähnt machen die Sozialversicherungsbeiträge den wesentlichen Teil der Lohnnebenkosten aus. Diese bestehen aus den Beiträgen zu:

Rentenversicherung

Krankenversicherung

Pflegeversicherung

Arbeitslosenversicherung

Die Beitragssätze zu diesen Versicherungen sind gesetzlich festgelegt. (Wie hoch sie sind, erfahren Sie im nächsten Abschnitt dieses Artikels.) Krankenkassen können allerdings einen individuellen Zusatzbeitrag verlangen.

Für die Unfallversicherung der Beschäftigten zahlen Arbeitgeber Beiträge an die Berufsgenossenschaften. Die Höhe der Beiträge hängt von der Gefahrenklasse der jeweiligen Berufe ab – je höher das Unfallrisiko, desto höher die Beiträge.

Zuletzt zahlen Arbeitgeber drei verschiedene Umlagebeiträge für Ihre Arbeitnehmenden:

Umlage 1 (U1): Wenn Mitarbeitende erkranken, übernimmt die Krankenkasse einen Teil der Entgeltfortzahlung aus den Umlagebeiträgen. Die Beiträge unterscheiden sich je nach Krankenkasse. Die meisten Kassen bieten mehrere Tarife an: Arbeitgeber können wählen, wie viel des Bruttoentgelts die Kassen übernehmen sollen: meist zwischen 40 % und 80 %.

Für Unternehmen mit regelmäßig weniger als 30 sozialversicherungspflichtig beschäftigten Mitarbeitenden ist die Teilnahme am Umlageverfahren U1 Pflicht; für größere Unternehmen ist sie dagegen nicht möglich.

Umlage 2 (U2): Aus diesen Umlagebeiträgen zahlen die Krankenkassen alle Bezüge für Mitarbeiterinnen während des sogenannten Mutterschutzes. Die Beiträge unterscheiden sich je nach Krankenkasse. Die Teilnahme ist für alle Arbeitgeber Pflicht.

Umlage 3 (U3): Wenn wegen einer Insolvenz Arbeitnehmende nicht bezahlt werden können, zahlt die Arbeitsagentur aus der Umlage 3 die Löhne und Gehälter für bis zu drei Monate. (Für Minijobber ist die Deutschen Rentenversicherung Knappschaft-Bahn-See zuständig.) Die Teilnahme ist für alle Arbeitgeber Pflicht.

Weitere Nebenkosten

Zusätzlich zu Gehältern und Löhnen und Sozialabgaben haben Arbeitgeber weitere Kosten, wenn sie Mitarbeitende beschäftigen: etwa Kosten für Aus- und Weiterbildung, für die Einrichtung des Arbeitsplatzes, und so weiter. Da sie nicht direkt an die Arbeitsentgelte geknüpft sind, werden sie allerdings nicht als Lohnnebenkosten bezeichnet, sondern eher als Personalnebenkosten. Welche Kosten darunter fallen, erklären wir Ihnen ausführlich in unserem Artikel zu den Personalnebenkosten.

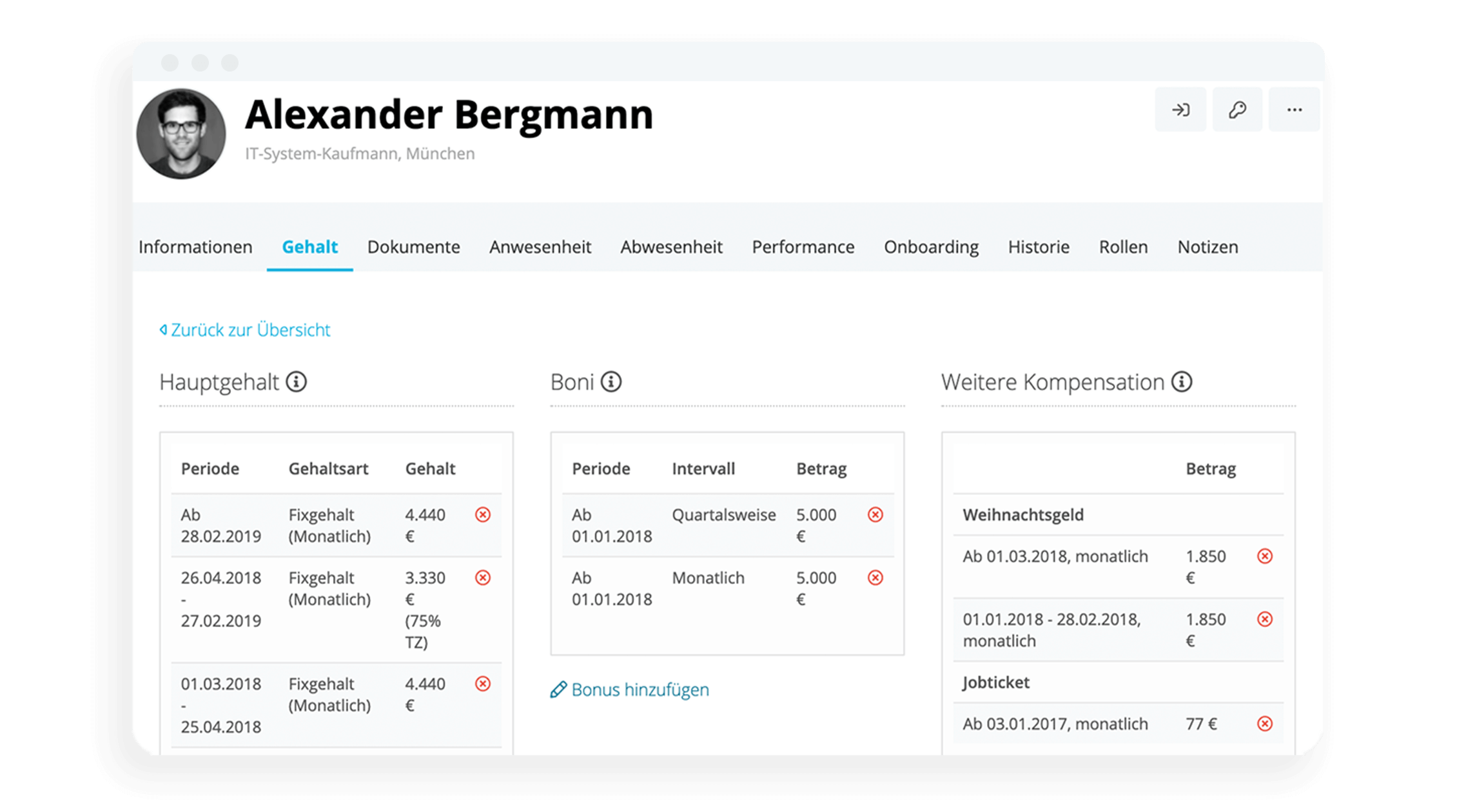

In einfachen Schritten zur Lohnabrechnung

Speichern Sie alle abrechnungsrelevanten Mitarbeiterdaten in Personio. Unsere HR Software übernimmt sie automatisch in die vorbereitende Lohnabrechnung und spart Ihnen enormen Aufwand.

Lohnabrechnung mit PersonioWie hoch sind die Lohnnebenkosten für Arbeitgeber?

Pauschal können Sie in der Personalkostenplanung derzeit davon ausgehen, dass Sie ungefähr 22 Prozent des Bruttogehalts an zusätzlichen Kosten pro voll sozialversicherungspflichtigem Angestellten haben. Mitarbeitende sind somit deutlich teurer, als auf den ersten Blick ersichtlich.

Doch wie viel kostet ein Mitarbeiter denn nun insgesamt? Wie lassen sich das sogenannte Arbeitgeberbrutto und die Nebenkosten berechnen? Dazu sollten HR Manager, die mit der Lohnabrechnung oder der Personalplanung zu tun haben, die aktuellen Beitragssätze kennen.

Die Abgaben werden prozentual vom Bruttogehalt berechnet. Die meisten Abgaben teilen sich Arbeitgeber und Arbeitnehmende jeweils zur Hälfte; einige Abgaben trägt allein der Arbeitgeber.

Wir listen die Beitragssätze in der folgenden Tabelle für Sie auf:

Höhe der Beiträge zur Sozialversicherung 2025

Art der Nebenkosten | Höhe der Angabe (anteilig vom Bruttolohn) | Anteil Arbeitgeber | Anteil Arbeitnehmende |

Krankenversicherung | 14,6 % | 7,3 % | 7,3 % |

Krankenversicherung, kassen-individueller Zusatzbeitrag | ca. 1,7 % (Durchschnitt) | ca. 0,8 % (Durchschnitt) | ca. 0,8 % (Durchschnitt) |

Pflegeversicherung | 3,40 % + 0,60 % Zuschlag für Kinderlose ab 23 Jahren | 1,70 % (Sachsen: 1,20 %) | 1,70 % (Sachsen: 2,20 %) |

Arbeitslosenversicherung | 2,6 % | 1,3 % | 1,3 % |

Rentenversicherung | 18,6 % | 9,3 % | 9,3 % |

Umlage 1 (Lohnfortzahlung im Krankheitsfall) | Ca. 1 bis 4 % (je nach Krankenkasse) | ca. 1 bis 4 % | --- |

Umlage 2 (Mutterschaft) | Ca. 0,2 bis 1 % (je nach Krankenkasse) | ca. 0,2 bis 1 % (je nach Krankenkasse) | --- |

Umlage 3 (Insolvenzgeld) | 0,06 % | 0,06% | --- |

Unfallversicherung der Berufsgenossenschaften | ca. 1,2 % (Durchschnitt) | ca. 1,2 % (Durchschnitt) | --- |

Die Beitragssätze können sich jährlich ändern, abhängig von der finanziellen Lage der jeweiligen Sozialversicherungen.

Da die Abgaben prozentual vom Bruttoentgelt berechnet werden, steigen die Abgaben bei höheren Gehältern oder Löhnen – allerdings nicht unbegrenzt. Es gelten sogenannte Bemessungsgrenzen:

Art der Versicherung | Beitragsbemessungsgrenze pro Monat, neue Bundesländer | Beitragsbemessungsgrenze pro Monat, alte Bundesländer |

Renten- und Arbeitslosenversicherung | 7.100 Euro | 7.300 Euro |

Kranken- und Pflegeversicherung | 4.987,50 Euro | 4.987,50 Euro |

Das bedeutet: Nur auf das Arbeitsentgelt bis zu dieser Grenze werden Abgaben erhoben. Verdienen Mitarbeitende in einem Jahr mehr, ist der über der Grenze liegende Betrag abgabenfrei.

Bei geringfügig Beschäftigten

Geringfügig Beschäftigte (Minijobber, 538-Euro-Jobber) zahlen nur 3,6 % Rentenbeitrag. Der Arbeitgeber kommt für die restlichen Beiträge zu den Sozialversicherungen auf. Die Lohnnebenkosten für den Arbeitgeber sind dadurch nicht geringer, sondern eher höher als bei regulär sozialversicherungspflichtigen Jobs.

Minijobs sind also kein geeignetes Mittel, um Lohnnebenkosten zu sparen. Die Vorteile liegen hier aufseiten der Arbeitnehmenden: Sie haben bei geringen Einkommen weniger Abzüge durch Steuern und Sozialversicherungsbeiträge.

Arbeitgeber müssen folgende Abgaben leisten:

Art der Nebenkosten | Höhe der Angabe für den Arbeitgeber (anteilig vom Bruttolohn) |

Krankenversicherung | 7,3 % |

Pflegeversicherung | 1,525 % (in Sachen: 1,0255 %) |

Arbeitslosenversicherung | 1,30 % |

Rentenversicherung | 9,3 % |

Bei Werkstudierenden

Auf das Gehalt von Werkstudierenden sind nur Abgaben für die Rentenversicherung fällig: nämlich 18,6 %, also jeweils 9,35 % für Arbeitgeber und Werkstudierende.

Diese Regelung gilt nur für ordentlich immatrikulierte Studierende, die nicht mehr als 20 Arbeitsstunden wöchentlich arbeiten. In den Semesterferien darf die Arbeitszeit länger sein. Die Studierenden dürfen dann allerdings innerhalb der vorherigen 12 Monate nicht mehr als 26 Wochen mehr als 20 Stunden pro Woche gearbeitet haben.

Werden diese Grenzen überschritten, wird der Werkstudierendenjob automatisch in eine reguläre Beschäftigung umgewandelt und die kompletten Abgaben werden erhoben.

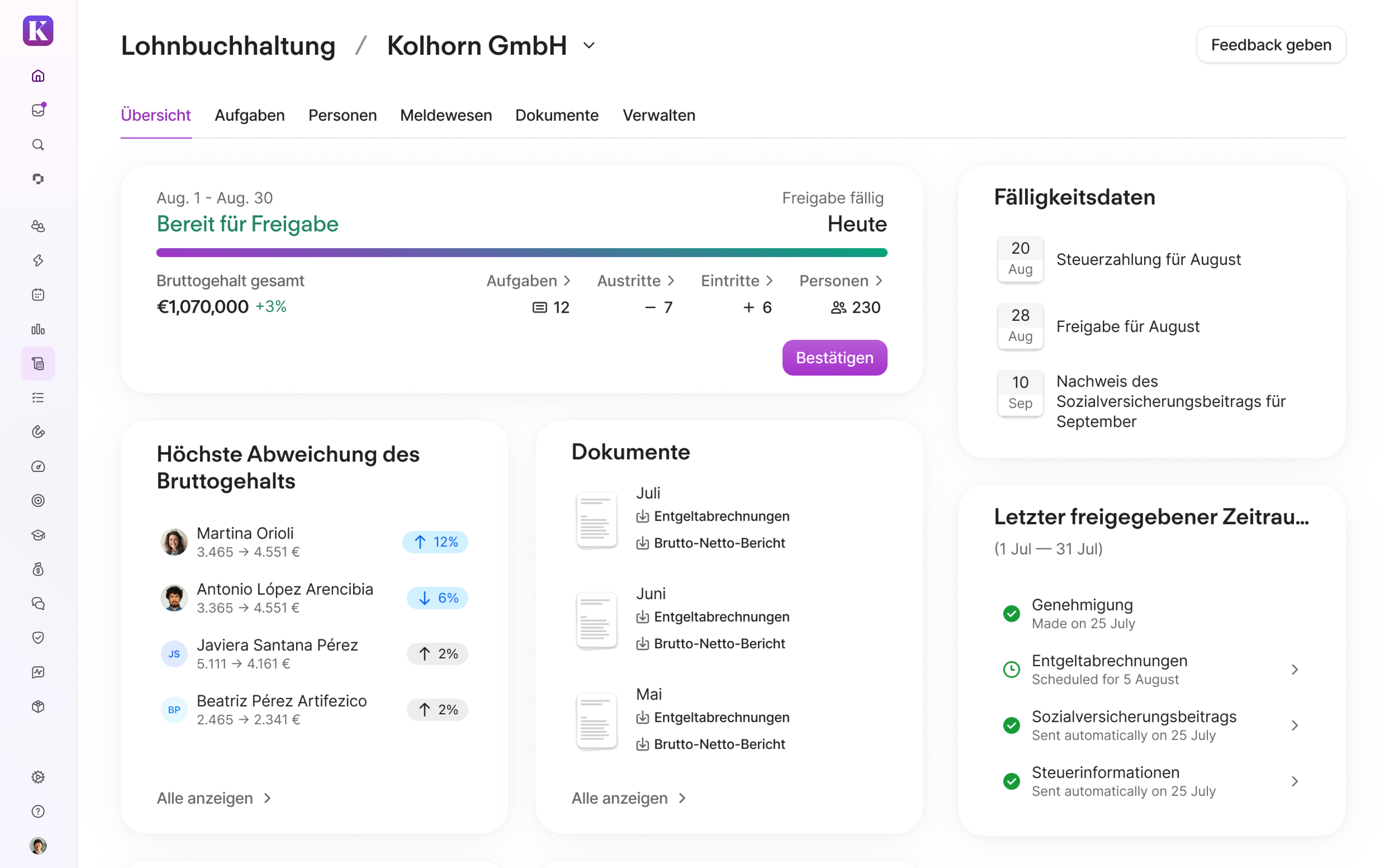

Schnell, präzise und mühelos abrechnen

Personio Payroll vereint Personal- und Abrechnungsprozesse in einer Software. So sind Mitarbeiterdaten von Anfang an korrekt und Automatisierungen erleichtern die Lohnabrechnung sowie die Kommunikation mit Sozialversicherungsträgern.

Personio Payroll kennenlernenBei Praktikant:innen

Die Höhe der Lohnnebenkosten bei Praktikumsentgelten hängt von der Art des Praktikums ab:

Schülerpraktika

Schülerpraktika sind versicherungsfrei (auch wenn Arbeitgeber ein Taschengeld zahlt).

Vorgeschriebene Zwischenpraktika im Rahmen eines Studiums oder einer anderen Berufsausbildung

Solche Zwischenpraktika sind grundsätzlich versicherungsfrei.

Vorgeschriebene Praktika vor oder nach einem Studium oder einer Ausbildung sind versicherungspflichtig (Vor- und Nach-Praktika)

Bei dieser Art Praktikum gibt es drei verschiedene Regelungen:

Unbezahltes Praktikum:

Der Arbeitgeber zahlt Pauschalbeiträge an die Arbeitslosen- und Rentenversicherung. Ab 2025 gelten einheitliche Pauschalsätze:

Arbeitslosenversicherung: 0,77 Euro

Rentenversicherung: 6,22 Euro.

Monatliches Entgelt beträgt weniger als 325 Euro pro Monat:

Der Arbeitgeber trägt die kompletten Beiträge zu den Sozialversicherungen in voller Höhe.

Monatliches Entgelt beträgt mehr als 325 Euro pro Monat:

Es gelten die regulären Sätze für Arbeitgeber und Arbeitnehmende.

Sonstige freiwillige Praktika

Bei nicht vorgeschriebenen Praktika gelten die regulären Abgabesätze für Arbeitgeber und Arbeitnehmende.

Wie berechnen Arbeitgeber die Lohnnebenkosten?

Anhand der oben genannten Abgabesätze können Sie die Lohnnebenkosten für eine Stelle berechnen. Dafür benötigen Sie außerdem folgende Angaben:

Bruttoentgelt des Arbeitnehmenden

Art der Beschäftigung (regulär, Minijob, Werkstudierende, und so weiter)

Bundesland (bei unterschiedlichen Sätzen in den Bundesländern)

Zusatzbeitrag der Krankenkasse des Beschäftigten

Höhe der Umlagebeiträge der Krankenkasse des Beschäftigten

Höhe des Beitrags zur Unfallversicherung für die jeweilige Tätigkeit (Gefahrenklasse)

Um das Nettogehalt für den Arbeitnehmenden zu berechnen, benötigen Sie außerdem folgende Angaben:

Steuerklasse

Religionszugehörigkeit (zur Berechnung evtl. Kirchensteuer)

Eventuelle Angaben zu Kinderfreibeträgen oder anderen Steuerfreibeträgen

Um die Lohnnebenkosten auf die Schnelle zu berechnen, können Sie einen Online-Rechner nutzen: zum Beispiel den von Nettolohn.de.

Für Ihre Personalplanung und Lohnabrechnung sollten Sie eine Personalsoftware verwenden: Sie geben dort alle erforderlichen Daten ein und alle Lohnnebenkosten für Arbeitgeber und Arbeitnehmende werden automatisch berechnet. Ihre Lohnabrechnungen sind dann immer korrekt. Über eine Schnittstelle können die Abgaben außerdem automatisch an die Träger der Sozialversicherungen gemeldet werden.

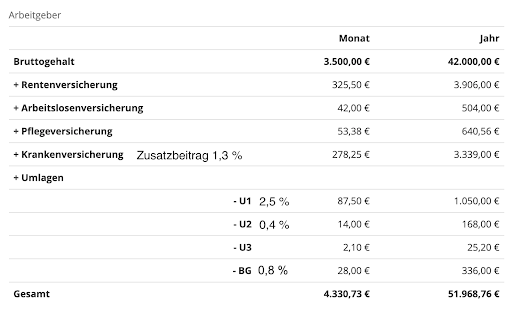

Rechenbeispiel für Lohnnebenkosten

In diesem Rechenbeispiel zeigen wir die tatsächlichen Lohnnebenkosten für Arbeitnehmende mit 3.500 Euro monatlichem Bruttogehalt. Die Lohnnebenkosten für Arbeitgeber betragen in diesem Fall 830,73 Euro, was 23,74 Prozent entspricht. So sieht die komplette Rechnung aus:

Monat | Jahr | ||

|---|---|---|---|

Bruttogehalt | 3.500,00 € | 42.000,00 € | |

+ Rentenversicherung | 325,50 € | 3.906,00 € | |

+ Arbeitslosenversicherung | 42,00 € | 504,00 € | |

+ Pflegeversicherung | 53,38 € | 640,56 € | |

+ Krankenversicherung (Zusatzbeitrag 13 %) | 278,25 € | 3.339,00 € | |

+ Umlagen | |||

- U1 (2,5 %) | 87,50 € | 1.050,00 € | |

- U2 (0,4 %) | 14,00 € | 168,00 € | |

- U3 | 2,10 € | 25,20 € | |

- BG (0,8 %) | 28,00 € | 336,00 € | |

Gesamt: | 4.330,73 € | 51.968,76 € |

Disclaimer

Wir machen darauf aufmerksam, dass die Inhalte unserer Internetseite (auch etwaige Rechtsbeiträge) lediglich dem unverbindlichen Informationszweck dienen und keine Rechtsberatung im eigentlichen Sinne darstellen. Der Inhalt dieser Informationen kann und soll eine individuelle und verbindliche Rechtsberatung, die auf Ihre spezifische Situation eingeht, nicht ersetzen. Insofern verstehen sich alle bereitgestellten Informationen ohne Gewähr auf Richtigkeit, Vollständigkeit und Aktualität.