Neueste Beiträge

Lohnabrechnung und Gehaltsabrechnung 2024: Alles erklärt

In einer Lohnabrechnung bzw. einer Gehaltsabrechnung wird dokumentiert, aus welchen Bestandteilen sich der Lohn bzw. das Gehalt von Mitarbeiter:innen in einem bestimmten Zeitraum zusammensetzt. Über die Lohnabrechnung können Arbeitnehmer:innen sowie Arbeitgeber zudem die erfolgte Zahlung des Lohns und Gehalts nachvollziehen.

Die Entgeltabrechnung ist der Oberbegriff und fasst die Lohnabrechnung und Gehaltsabrechnung zusammen.

Das Wichtigste zusammengefasst:

Aus der Lohnabrechnung geht nach Bestandteilen aufgeschlüsselt hervor, wie viel Lohn ein:e Mitarbeiter:in über einen bestimmten Zeitraum hinweg erhalten hat.

Die Lohnabrechnung selbst zu erstellen, geht mit erheblichen Vorteilen, wie beispielsweise Kostenersparnissen und mehr Kontrolle, einher. Gleichzeitig erhöht sich jedoch – vor allem bei Ungeübten – das Fehlerrisiko.

Beim eigenhändigen Erstellen der Lohnabrechnung ist es von großer Relevanz, die gesetzlichen Vorschriften zu kennen und zu beachten. Aus diesem Grund gilt es, die richtigen Tools zu wählen und sinnvolle Abläufe zu etablieren.

Inhalt

- 1Lohnabrechnung: einfach erklärt

- 2Inhalt und Aufbau der Lohn- und Gehaltsabrechnung

- 3Vergütungsarten im Überblick: Grundlagen und Berechnungen

- 4Beitragssätze in der Lohn- und Gehaltsabrechnung

- 5Brutto vs. netto: Lohnsteuerklassen

- 6Fehlerhafte Abrechnungen bei der Entgeltabrechnung

- 7Lohnabrechnung: Beispiel

- 8Lohnabrechnung erstellen leicht gemacht

- 9FAQ

Lohnabrechnung: einfach erklärt

Wenn die Lohnsteuerabrechnung zum ersten Mal eigenständig erstellt werden soll, ist es entscheidend, im Vorhinein die wichtigsten Begriffe und Grundlagen zu klären sowie funktionierende Abläufe zu etablieren.

Lohnabrechnung vs. Gehaltsabrechnung

Arbeitgeber können Arbeitnehmer:innen auf zwei Weisen entlohnen: über Lohn oder Gehalt. Beim Lohn werden Arbeitnehmer:innen nach ihren erbrachten Arbeitsstunden bezahlt – der Endbetrag kann dementsprechend monatlich variieren (erfahren Sie hier, wie es sich mit dem Prämienlohn verhält).

Das Gehalt wiederum ist eine feste Summe, die monatlich gezahlt wird. Dabei spielt es keine Rolle, wie lange ein:e Arbeitnehmer:in tatsächlich gearbeitet hat.

In der Lohn- bzw. Gehaltsabrechnung (engl.: Payroll) vermerken Sie im Hauptteil unter „Brutto-Bezüge“, ob es sich um Lohn oder Gehalt handelt. Der Unterschied zwischen Lohn- und Gehaltsabrechnung besteht also in erster Linie darin, wie das Brutto-Entgelt ermittelt wird.

Lohn- und Gehaltsabrechnung einfach erklärt

Wir benötigen Ihre Zustimmung, um diesen Service zu laden!

Dieser Inhalt darf aufgrund von Trackern, die dem Besucher nicht offengelegt werden, nicht geladen werden.

Lohnabrechnung: intern oder extern

Die Lohnabrechnung wird entweder extern oder intern bearbeitet. Die dafür zuständige Stelle wird Lohnabrechnungsstelle genannt. Führt das Unternehmen die Abrechnung selbst durch, ist die intern beauftragte Abteilung (meist die Personalabteilung) die Lohnabrechnungsstelle. Externe Lohnabrechnungsstellen sind Lohnbüros, Steuerberater:innen sowie Steuerkanzleien.

Zur Abwicklung der Lohnabrechnung benötigt die beauftragte interne oder externe Lohnabrechnungsstelle sämtliche abrechnungsrelevanten Daten, wie z. B. Gehalts- bzw. Lohndaten sowie Arbeitszeiten.

Was würden Sie mit 30 Stunden mehr im Monat machen?

Lohnverantwortliche kennen es: Daten pflegen und aktualisieren, viel Hin und Her mit alle Beteiligten und dann klopfen auch noch Gesetzesänderungen regelmäßig an. Da bleibt nicht viel Zeit für anderes!

Doch mit einer einfachen Gleichung können Sie das ändern: HR + Lohnabrechnung = mehr Freiraum. Auf dieser Seite zeigen wir Ihnen, wie das genau aussieht.

Zu den Leitfäden und VideosVorteile: Entgeltabrechnung selbst erstellen

Obwohl es Zeit und mitunter auch Nerven in Anspruch nimmt, die Lohnabrechnung selbst zu erstellen, gibt es zahlreiche Gründe, die dafür sprechen, mit einer geeigneten Software auf eigene Faust ans Werk zu gehen:

Kostenvorteil: Bei interner Abwicklung bleiben die Kosten weitestgehend überschaubar, wohingegen die Inanspruchnahme externer Anbieter:innen häufig mit hohen Kosten einhergeht.

Unabhängigkeit: Sie behalten die Fäden in der Hand und haben bei Bedarf jederzeit vollen Zugriff auf jegliche Daten.

Datensicherheit: Wenn die Lohnabrechnung intern erstellt wird, entfällt die Notwendigkeit, sensible Daten an Externe weiterzuleiten.

Hilfreiche Tools

Für das erfolgreiche Erstellen der Lohnabrechnung gilt es, das Tool zu finden, das am besten zu den individuellen Anforderungen und den Unternehmensbedingungen passt. Zur Auswahl stehen unter anderem:

Excel-Tabellen

professionelle Software

Onlinerechner

vorgefertigte Muster und Vorlagen

Pflicht für den Arbeitgeber

Als Arbeitgeber sind Sie laut § 108 GewO dazu verpflichtet, allen Mitarbeiter:innen bei Zahlung des Arbeitsentgelts eine Entgeltabrechnung bereitzustellen.

Aufbewahrungsfristen für Lohnunterlagen

Da steuerrechtliche und sozialversicherungsrechtliche Dokumente einer Aufbewahrungsfrist unterliegen, müssen diese auch nach einer vollzogenen Kündigung mitunter über viele Jahre hinweg aufbewahrt werden.

Steuerrechtliche Aufbewahrungsfristen

Für steuerrechtliche Unterlagen, wie Entgeltabrechnungen oder Belege für den Lohnsteuerabzug, gilt eine Aufbewahrungsfrist von sechs Jahren (EStG § 41). Haben steuerrechtliche Dokumente darüber hinaus einen Bezug zur betrieblichen Gewinnermittlung, müssen Sie diese sogar zehn Jahre lang aufbewahren.

Sozialversicherungsrechtliche Aufbewahrungsfristen

Sozialversicherungsrechtliche Unterlagen, wie beispielsweise Beitragsabrechnungen zu Sozialversicherungsträgern, gehen mit einer Aufbewahrungsfrist von zehn Jahren einher. Bei Dokumenten, die Ansprüche auf Leistungen aus der betrieblichen Altersvorsorge enthalten, verfällt die Aufbewahrungsfrist sogar erst nach 30 Jahren (§ 18a BetrAVG).

Weitere Aufbewahrungsfristen zu Personalakten finden Sie auf dieser Seite.

Inhalt und Aufbau der Lohn- und Gehaltsabrechnung

Wir benötigen Ihre Zustimmung, um diesen Service zu laden!

Dieser Inhalt darf aufgrund von Trackern, die dem Besucher nicht offengelegt werden, nicht geladen werden.

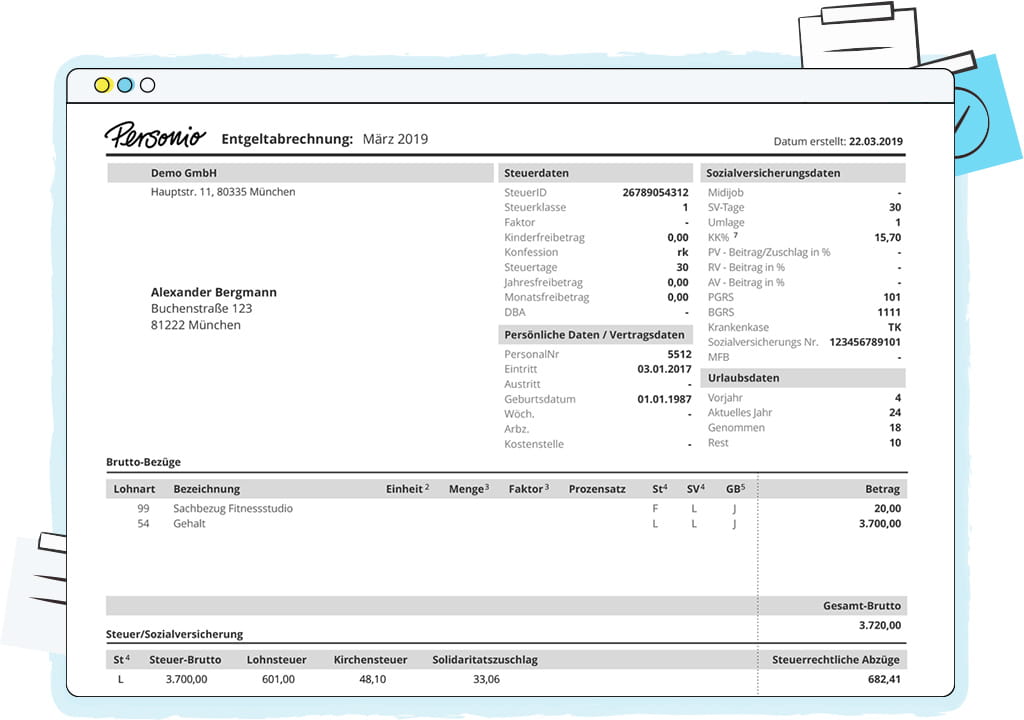

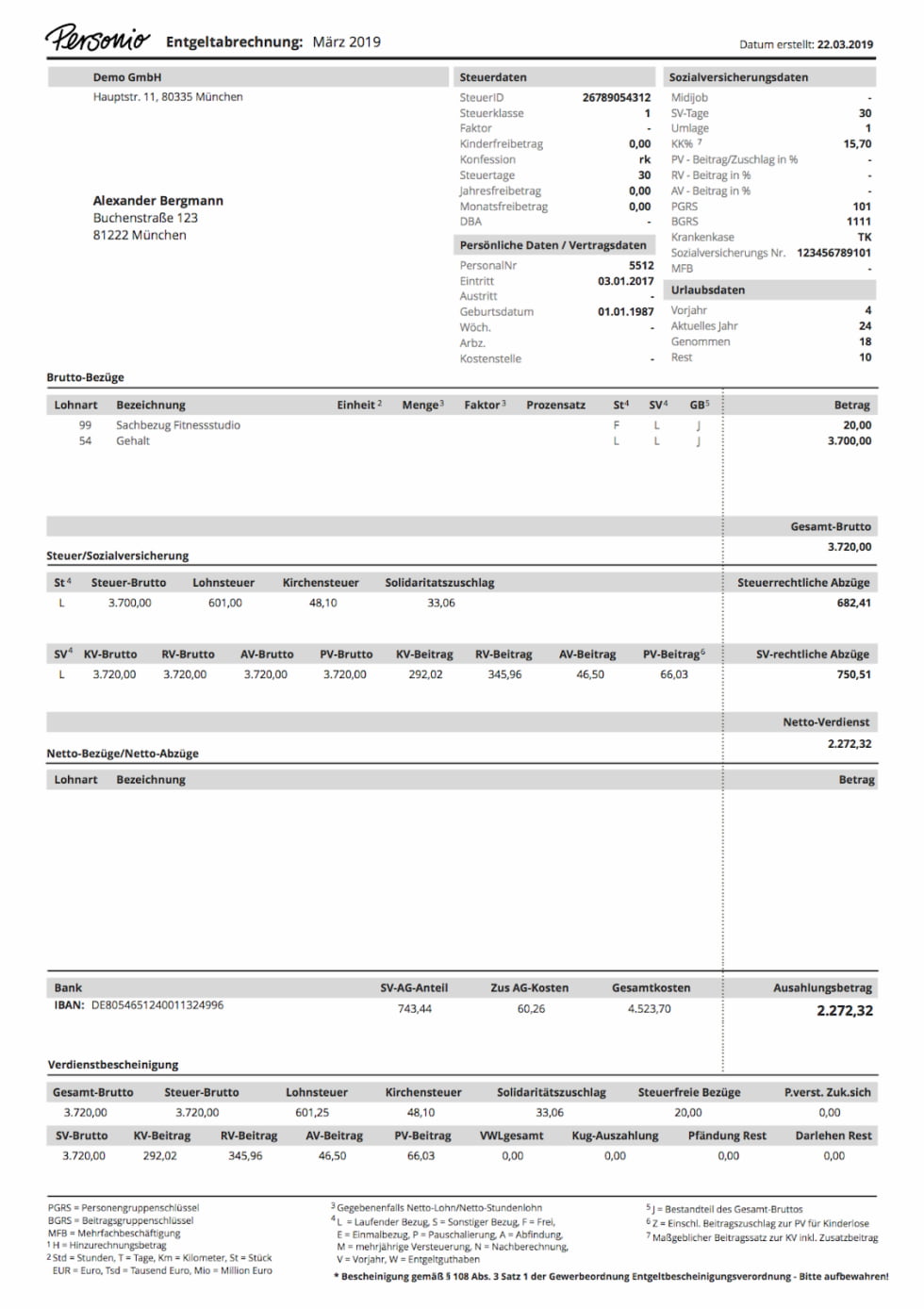

Das Gesetz regelt in § 108 Abs. 3 Satz 1 GewO, was in der Lohn- und Gehaltsabrechnung enthalten sein muss. Die folgende Übersicht zeigt die einzelnen Bestandteile im Detail.

Kopfteil

Name und Anschrift des Arbeitgebers sowie des/der Arbeitnehmenden

Bezugsdatum und Erstellungsdatum der Entgeltabrechnung

Steuerdaten und Sozialversicherungsdaten des/der Arbeitnehmenden

persönliche Daten/Vertragsdaten sowie Urlaubsdaten des/der Arbeitnehmenden

Hauptteil

Bruttolohn oder -gehalt

Sachbezüge/geldwerte Vorteile

vermögenswirksame Leistungen

Beitrag zur betrieblichen Altersvorsorge

Steuerfreibeträge

Kirchensteuerabzug

Sozialversicherungsbeiträge der Arbeitnehmenden

persönliche Abzüge

Aufwandsentschädigungen

Auszahlungsbetrag

Schlussteil

Kontodaten der Arbeitnehmenden

Gesamtsumme des Arbeitgebers

Verdienstbescheinigung

evtl. ein Hinweis darüber, dass die Abrechnung gemäß § 108 Abs. 3 Satz 1 der Gewerbeordnung erstellt wurde

Klicken Sie auf die Beispiel-Entgeltabrechnung unten, um die Bestandteile einer Entgeltabrechnung zu sehen. Unten finden Sie zudem eine Auflistung gängiger Abkürzungen und deren Bedeutung.

Vereinfachen Sie Ihre Lohnabrechnung mit dieser kostenlosen Vorlage.

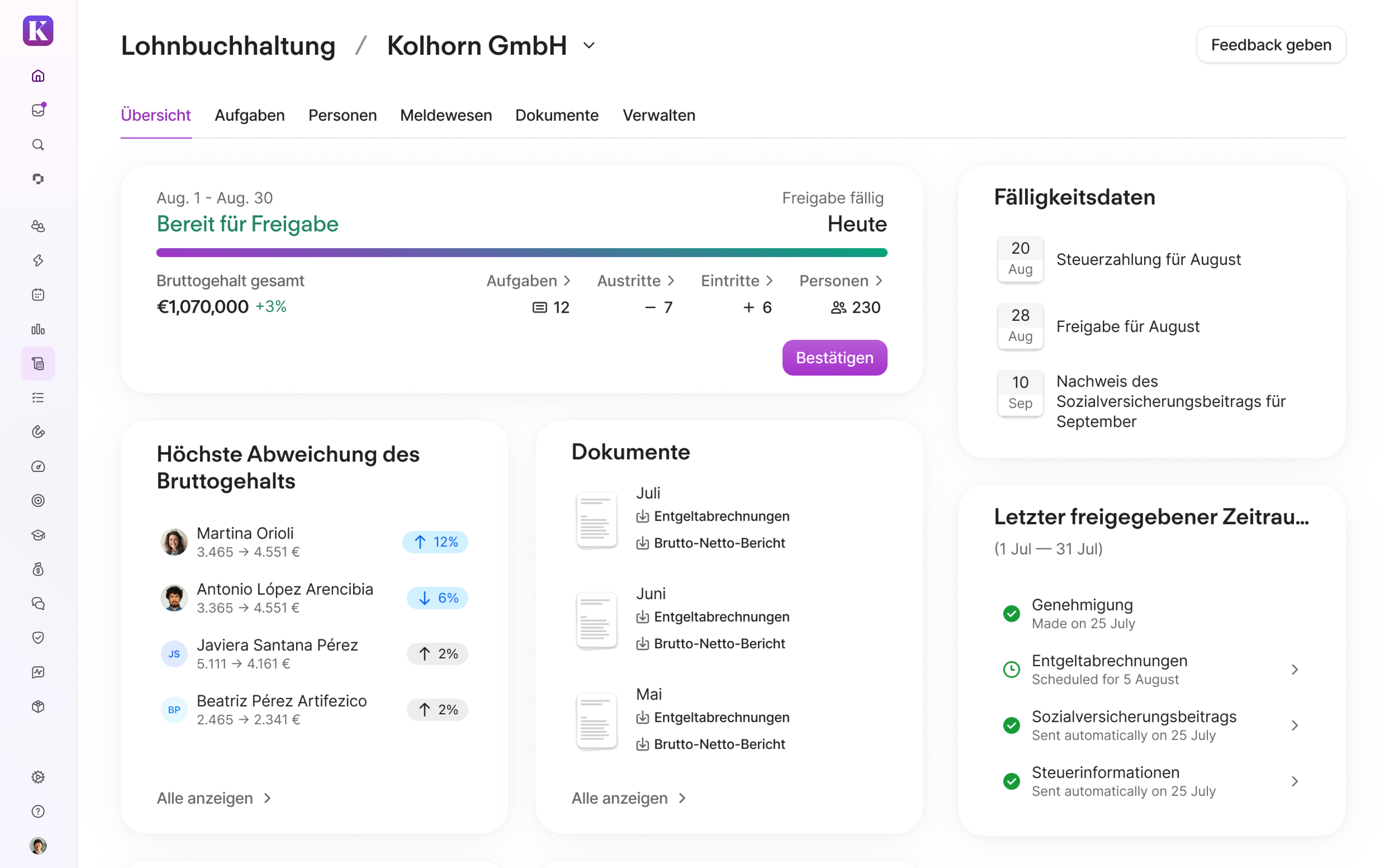

Personio Payroll: Lohnabrechnung, wie Sie sein sollte

Ob Pauschalversteuerung, 100%-ige Compliance oder automatisierte Kommunikation mit Sozialversicherungsträgern: Personio Payroll sorgt für eine entspannte Abrechnung in Minuten statt Tagen.

Personio Payroll kennenlernenVergütungsarten im Überblick: Grundlagen und Berechnungen

Grundlagen und Berechnungen von Vergütungsarten, einschließlich Akkordlohn, der auf Arbeitsmenge basiert und mehr Leistung mit höherem Gehalt belohnt.

Zeitlohn, der unabhängig von der Arbeitsmenge nach Arbeitsstunden berechnet wird.

Grundgehalt, eine feste, regelmäßige Entlohnung, ergänzt durch Bonuszahlungen für besondere Leistungen.

Elterngeld, das auf Basis des vorherigen Einkommens berechnet wird.

Leistungslohn, auch als leistungsgerechte Vergütung bekannt, belohnt individuelle oder Teamleistungen, oft ergänzt durch Prämien oder Erfolgsbeteiligungen.

Anteilige Gehaltsberechnung, relevant bei Teilzeitbeschäftigung oder unvollständigen Arbeitsmonaten.

Brutto Gehalt: Grundgehalt, eine feste, regelmäßige Entlohnung, ergänzt durch Bonuszahlungen für besondere Leistungen.

Gratifikation: Eine zusätzliche Belohnung für besondere Leistungen oder Erfolge.

Tantieme: Eine erfolgsabhängige Vergütung, die oft an Führungskräfte oder Mitarbeiter in leitenden Positionen gezahlt wird.

Überstunden auszahlen: Vergütung für geleistete Arbeitsstunden über die reguläre Arbeitszeit hinaus.

Weihnachtsgeld: Eine zusätzliche Vergütung, die üblicherweise zu Weihnachten gezahlt wird, oft als Anerkennung für die Arbeit im vergangenen Jahr, ähnlich wie das Urlaubsgeld.

Beitragssätze in der Lohn- und Gehaltsabrechnung

Im Rahmen der Entgeltabrechnung gilt es, die fälligen Steuern und Beiträge zu berechnen, um deren korrekte Abführung sicherzustellen:

Steuern

Steuern senden Sie an das Finanzamt:

Lohnsteuer

Solidaritätszuschlag

Kirchensteuer

Sozialabgaben

Sozialabgaben gehen an die Krankenkasse des/der Arbeitnehmenden:

Krankenversicherung

Rentenversicherung

Pflegeversicherung

Arbeitslosenversicherung

Vereinfacht gesagt, bestimmt die Höhe des Bruttogehalts/-lohns die Höhe der Abzüge. Die Höhe der Lohnsteuer richtet sich nach Gehalt und Lohnsteuerklasse und liegt zwischen 14 Prozent und 45 Prozent.

Wir benötigen Ihre Zustimmung, um diesen Service zu laden!

Dieser Inhalt darf aufgrund von Trackern, die dem Besucher nicht offengelegt werden, nicht geladen werden.

Die Höhe des Solidaritätszuschlags (Soli) und der Kirchensteuer ist von der Höhe der Lohnsteuer abhängig. Beim Soli wird ein Anteil von 5,5 Prozent verlangt. Seit 2021 fällt der Soli aber für 90 Prozent der Steuerzahler:innen weg. Bei weiteren 6,5 Prozent entfällt er zumindest teilweise. Auf der Website des Bundesfinanzministeriums können Sie Ihre Steuerersparnis berechnen. Für die Kirchensteuer werden 9 Prozent der Lohnsteuer fällig. In Bayern und Baden-Württemberg liegt der Prozentsatz bei 8 Prozent.

Die Sozialversicherungsbeiträge bilden einen festen Prozentsatz des Bruttogehalts und werden bis auf den Zusatzbeitrag für Kinderlose zur Pflegeversicherung von Arbeitgeber (AG) sowie Arbeitnehmer:in (AN) zu gleichen Teilen getragen (je 50 Prozent).

Lesetipp: Lohnbuchhaltung richtig vorbereiten – so klappt’s

Laden Sie sich diese kostenlose Lohnrechner-Vorlage herunter und vereinfachen Sie so Ihre Lohnabrechnung.Sozialversicherungen

Werte für 2024 für die einzelnen Versicherungszweige (Quelle: lohn-info.de):

Krankenversicherung | Pflegeversicherung | Rentenversicherung | Arbeitslosenversicherung |

Liegt bei einer gesetzlichen Krankenversicherung insgesamt bei 14,6 Prozent – 7,3 Prozent je AG und AN. Sollte die Krankenkasse einen einkommensabhängigen Zusatzbetrag verlangen, wird dieser zur Hälfte von AG und zur Hälfte von AN übernommen. | Richtet sich nach der Anzahl Ihrer Kinder: Bei einem Kind liegt der Beitrag zum Beispiel bei 3,40 Prozent – 1,7 je AG und AN (Sachsen ist die Ausnahme: Hier liegt der Anteil für AN bei 2,20 Prozent und für AG bei 1,20 Prozent). (Bei kinderlosen AN kommt ein Aufschlag von 0,60 % hinzu). | Liegt insgesamt bei 18,6 Prozent – 9,3 Prozent je AG und AN. | Liegt insgesamt bei 2,6 Prozent – 1,3 Prozent je AG und AN. (Ist von jedem AN außer Minijobber:innen mit maximal 520 Euro Einkommen, Beamt:innen und Soldat:innen zu zahlen). |

Brutto vs. netto: Lohnsteuerklassen

Auch die Lohnsteuerklasse beeinflusst, wie viel Steuer vom Gehalt/Lohn abgezogen werden. Es wird insgesamt zwischen sechs Steuerklassen unterschieden. Für jede Steuerklasse ergibt sich ein monatlich steuerfreier Arbeitslohn (msA). Hinweis: Den Werten der folgenden Tabelle liegt der „Programmablaufplan für die maschinelle Lohnsteuerberechnung 2024“ vom 03. November 2023 zugrunde. Mit der Verabschiedung des sogenannten Wachstumschancengesetzes wird ein aktualisierter Programmablaufplan erwartet.

Lohnsteuerklasse | Steuermerkmale Arbeitnehmer:in | Monatlich steuerfreier Arbeitslohn (msA) |

|---|---|---|

Lohnsteuerklasse 1 (I) | Alleinstehende Personen; also entweder ledig, unverheiratet, geschieden oder verwitwet. | bis 1.357 Euro |

Lohnsteuerklasse 2 (II) | Alleinerziehende mit mindestens einem minderjährigen Kind. | bis 1.759 Euro |

Lohnsteuerklasse 3 (III) | Verheiratete, Verwitwete oder eingetragene Lebenspartnerschaft; ist nur in Kombination mit Steuerklasse 5 möglich. | bis 2.533 Euro |

Lohnsteuerklasse 4 (IV) | Verheiratete oder eingetragene Lebenspartnerschaft, bei der beide die Steuerklasse 4 gewählt haben; lohnt sich für Partner:innen, die ungefähr dasselbe Einkommen aufweisen. | bis 1.357 Euro |

Lohnsteuerklasse 5 (V) | Verheiratete oder eingetragene Lebenspartnerschaften, bei denen der/die Partner:in die Steuerklasse 3 hat. Der/Die Partner:in mit dem geringeren Einkommen wählt die Steuerklasse 5. | bis 134 Euro |

Lohnsteuerklasse 6 (VI) | Personen (ledig, verheiratet, eingetragene Lebenspartnerschaft …) mit zwei oder mehreren Jobs, z. B. eine geringfügige Beschäftigung (der zweite Job wird immer mit Lohnsteuerklasse 6 abgerechnet); früher wurde hierbei eine Lohnsteuerkarte benötigt, heute nutzen Arbeitgeber die ELStAM-Funktion. | 0 Euro |

Schnell, präzise und mühelos abrechnen

Personio Payroll vereint Personal- und Abrechnungsprozesse in einer Software. So sind Mitarbeiterdaten von Anfang an korrekt und Automatisierungen erleichtern die Lohnabrechnung sowie die Kommunikation mit Sozialversicherungsträgern.

Personio Payroll kennenlernenFehlerhafte Abrechnungen bei der Entgeltabrechnung

Beim Erstellen der Lohnabrechnung unterläuft einem gerade als Neuling schnell einmal ein Fehler. Diesem Phänomen beugen Sie am besten vor, indem Sie sich ausführlich mit der Materie vertraut machen. Lassen Sie uns also einen Blick auf die typischen Fehler und damit einhergehende Konsequenzen werfen.

Typische Fehler

Zu den klassischen Fehlern bei der Entgeltabrechnung zählen:

das Verwechseln von Minijobber:innen und kurzfristig Beschäftigten

falsche Steuerklasse angewandt

Nutzung eines im Hauptjob bereits aufgebrauchten Lohnsteuerfreibetrags

Flüchtigkeitsfehler oder Sorgfaltsfehler

Sonderregelungen nicht korrekt umgesetzt

Abgabefristen verpasst

Konsequenzen

Die Entgeltabrechnung ist ein steuerrelevantes Dokument, weswegen alle Daten und Angaben korrekt sein müssen. Was tun, wenn sich doch einmal Fehler einschleichen?

Fehler bei der Berechnung, z. B. zu hoch oder zu niedrig berechnete Steuern, können Sie innerhalb von drei Monaten rückwirkend korrigieren. Doch das geht mit viel Papierkram einher.

Ernsthafte Folgen hat es, wenn Sie vergessen, fällige Beträge fristgerecht an Behörden oder Ämter zu zahlen. Passiert dies bei drei aufeinanderfolgenden Zahlungen, machen Sie sich sogar strafbar. Es drohen hohe Geld- oder lange Freiheitsstrafen (bis zu fünf Jahre).

Fehler umgehen

Um die typischen Fehler beim Erstellen der Lohnabrechnung zu umgehen, sollten Sie auf Folgendes achten:

Informieren Sie sich umfangreich und erstellen Sie sich im Vorfeld einen ausführlichen Guide mit allem, was Sie bei der Abgabe beachten müssen.

Bewahren Sie notwendige Unterlagen übersichtlich und geordnet auf.

Bereiten Sie die Lohnabrechnung mit ausreichend Vorlauf zum eigentlichen Abgabedatum vor. Dies erspart Ihnen Stress und ermöglicht es, die Abrechnung mit einem freien Kopf zu erstellen.

Greifen Sie bei der Erstellung auf ein professionelles Tool zurück.

Zögern Sie nicht, sich bei Fragen Hilfe zu suchen. Unter Umständen geben auch die Behörden selbst Auskünfte.

Lohnabrechnung: Beispiel

Damit Sie die Berechnung von Lohn oder Gehalt (netto) nachvollziehen können, haben wir ein Beispiel für Sie angehängt. Bitte beachten Sie, dass das nachfolgende Beispiel unverbindlich und stark vereinfacht ist.

Ausgangslage eines fiktiven Arbeitnehmers aus Bayern

Die für das Erstellen der Lohnabrechnung relevanten Arbeitnehmerdaten lauten wie folgt:

Steuerklasse: 1

Geburtsjahr: 1992

Monatsbruttolohn: 3.000 Euro

Geldwerter Vorteil: 0 Euro

Zahl der Kinderfreibeträge: 0

Kirchensteuerpflichtig: 8 Prozent (Wohnort Bayern)

Rentenversicherung: gesetzlich pflichtversichert

Krankenversicherung: gesetzlich pflichtversichert

KV-Zusatzbeitrag: 1,7 Prozent

Arbeitslosenversicherung: gesetzlich pflichtversichert

Freibetrag: 0 Euro

Berechnung des Nettolohns

Abgaben des Arbeitnehmers

Lohnsteuer: 339,17 Euro

Solidaritätszuschlag: 0 Euro

Kirchensteuer: 27,13 Euro

Steuern gesamt: 366,30 Euro

Sozialabgaben

Rentenversicherung: 279,00 Euro

Arbeitslosenversicherung: 39,00 Euro

Krankenversicherung: 234,00 Euro

Pflegeversicherung: 69,00 Euro

Sozialabgaben gesamt: 621,00 Euro

Nettolohn: 2.012,70 Euro

Lohnabrechnung erstellen leicht gemacht

Die Lohnabrechnung intern im Unternehmen zu erstellen, geht häufig mit einer erheblichen Kostenersparnis und mehr Unabhängigkeit einher. Auswirkungen von Personalentscheidungen können zudem besser abgeschätzt werden. Bei der effizienten Bearbeitung Ihrer Lohn- und Gehaltsabrechnung unterstützt Sie die vorbereitende Entgeltabrechnung von Personio – samt praktischer DATEV-Schnittstelle.

FAQ

Was ist der Unterschied zwischen Lohnabrechnung und Gehaltsabrechnung?

Bei der Lohnabrechnung wird die geleistete Arbeit entlohnt – der Lohn kann dabei variieren. Beim Gehalt handelt es sich um die Entschädigung der zur Verfügung gestellten Arbeitskraft, die meist auf einem vertraglich vereinbarten Festbetrag basiert. Der Überbegriff der Lohn- und Gehaltsabrechnung lautet Entgeltabrechnung.

Welche Vorzüge gibt es, wenn man die Lohnabrechnung eigenständig abwickelt?

Die Lohnabrechnung selbst zu erstellen, bedeutet Herr:in der Lage zu bleiben. Und zwar sowohl, was das Dokumentenmanagement als auch was die Kosten angeht.

Wie ist eine Lohnabrechnung aufgebaut?

Eine Lohnabrechnung setzt sich aus Kopf-, Haupt- und Schlussteil zusammen. Die sorgfältige Bearbeitung ist äußerst wichtig, da es sich um ein steuerrelevantes Dokument handelt, d. h. sämtliche Daten und Angaben müssen korrekt sein.

Disclaimer

Wir machen darauf aufmerksam, dass unser Web-Angebot lediglich dem unverbindlichen Informationszweck dient und keine Rechtsberatung im eigentlichen Sinne darstellt. Der Inhalt dieses Angebots kann und soll eine individuelle und verbindliche Rechtsberatung, die auf Ihre spezifische Situation eingeht, nicht ersetzen. Insofern verstehen sich alle angebotenen Informationen ohne Gewähr auf Richtigkeit und Vollständigkeit. Die Inhalte unserer Internetseite – vor allem die Rechtsbeiträge – werden mit größter Sorgfalt recherchiert. Dennoch kann der Anbieter keine Haftung für die Richtigkeit, Vollständigkeit und Aktualität der bereitgestellten Informationen übernehmen. Die Informationen sind insbesondere auch allgemeiner Art und stellen keine Rechtsberatung im Einzelfall dar. Zur Lösung von konkreten Rechtsfällen konsultieren Sie bitte unbedingt einen Rechtsanwalt.