Entgeltabrechnung: Definition, Berechnung, Beispiel

Das Erstellen der Entgeltabrechnung erfordert stets aktuelle und tiefgreifende Kenntnisse in Steuerrecht, Sozialversicherung, Arbeitsrecht und Buchhaltung. Welche Informationen muss eine Entgeltabrechnung verpflichtend enthalten? Warum wird die Entgeltabrechnung überhaupt erstellt? Und wie berechnet man sie? Auf all diese Fragen gibt Ihnen dieser Beitrag Antworten. Mit Infos zur Vorlage Entgeltabrechnung und Beispielrechnung.

Erfahren Sie, wie Sie mit Personio Payroll in Minuten statt Tagen abrechnen.

Inhalt

- 1Was ist die Entgeltabrechnung?

- 2Wer macht die Entgeltabrechnung?

- 3Ist die Entgeltabrechnung das Gleiche wie die Gehaltsabrechnung?

- 4Entgeltabrechnung verstehen: Was muss rein?

- 5Warum Sie die Entgeltabrechnung selbst erstellen sollten: Das sind die Ihre Vorteile

- 6Entgeltabrechnung Vorlage

- 7Entgeltabrechnung Beispiel

- 8Erweiterte Aspekte der Lohnabrechnung: Zuschüsse, Zulagen und steuerliche Vorteile

- 9Zusatzleistungen und Abrechnungsspezifika

- 10Verwaltung und Dokumentation in der Lohnbuchhaltung

Was ist die Entgeltabrechnung?

Die Entgeltabrechnung ist ein Begriff aus der Sozialversicherung und bezeichnet zwei Dinge. Einerseits den Prozess der Abrechnung des Entgelts durch den Arbeitgeber für einen festgelegten Zeitraum und andererseits das in einem Dokument festgehaltene Ergebnis der Entgeltabrechnung, das alle gesetzlich verpflichtenden Angaben lückenlos enthalten muss.

Lesetipp: Erfahren Sie mehr zu den Lohnnebenkosten und wie diese in der Entgeltabrechnung zu handhaben sind.

Wer macht die Entgeltabrechnung?

Durchführung und Erstellung der Entgeltabrechnung sind zentrale Aufgaben des Arbeitgebers. Jeder gewerbliche Arbeitgeber ist nach § 108 der Gewerbeordnung (GewO) dazu verpflichtet.

In der Regel wird den Beschäftigten die Entgeltabrechnung, ein zentrales Element der Payroll, im monatlichen Rhythmus zugestellt, gleichzeitig geht die erfolgte Abrechnung auch an das zuständige Finanzamt, weil es sich dabei um ein steuerliches Dokument handelt.

Im Zuge der Entgeltabrechnung werden von den Fachleuten in der Personalabteilung diese vier Arbeitsschritte erledigt:

Bruttorechnung – hierbei wird das Arbeitsentgelt berechnet

Nettorechnung – hierbei werden die Abzüge für Steuer und Sozialversicherung berechnet

Zahlungsrechnung – hier wird die Mitarbeiterrechnung, die Steuerabrechnung und die Sozialversicherungsabrechnung erstellt

Auswertungsrechnung – hier werden die Summen auf die Finanzbuchhaltungskonten gebucht, die Personalkostenarten auf den Kostenstellen erfasst und zusätzliche Auswertungen für die weitere Personalkostenplanung erstellt

Die Entgeltabrechnung, auch Entgeltbescheinigung genannt, ist für Unternehmen ebenso wie für Beschäftigte ein zentrales Dokument, in dem das Entgelt mit seinen Bestandteilen und allen Abzügen exakt aufgeschlüsselt und transparent sichtbar gemacht wird. Nur auf diese Art und Weise kann die tatsächliche Auszahlung für den festgelegten Leistungszeitraum nachvollziehbar und überprüfbar gemacht werden.

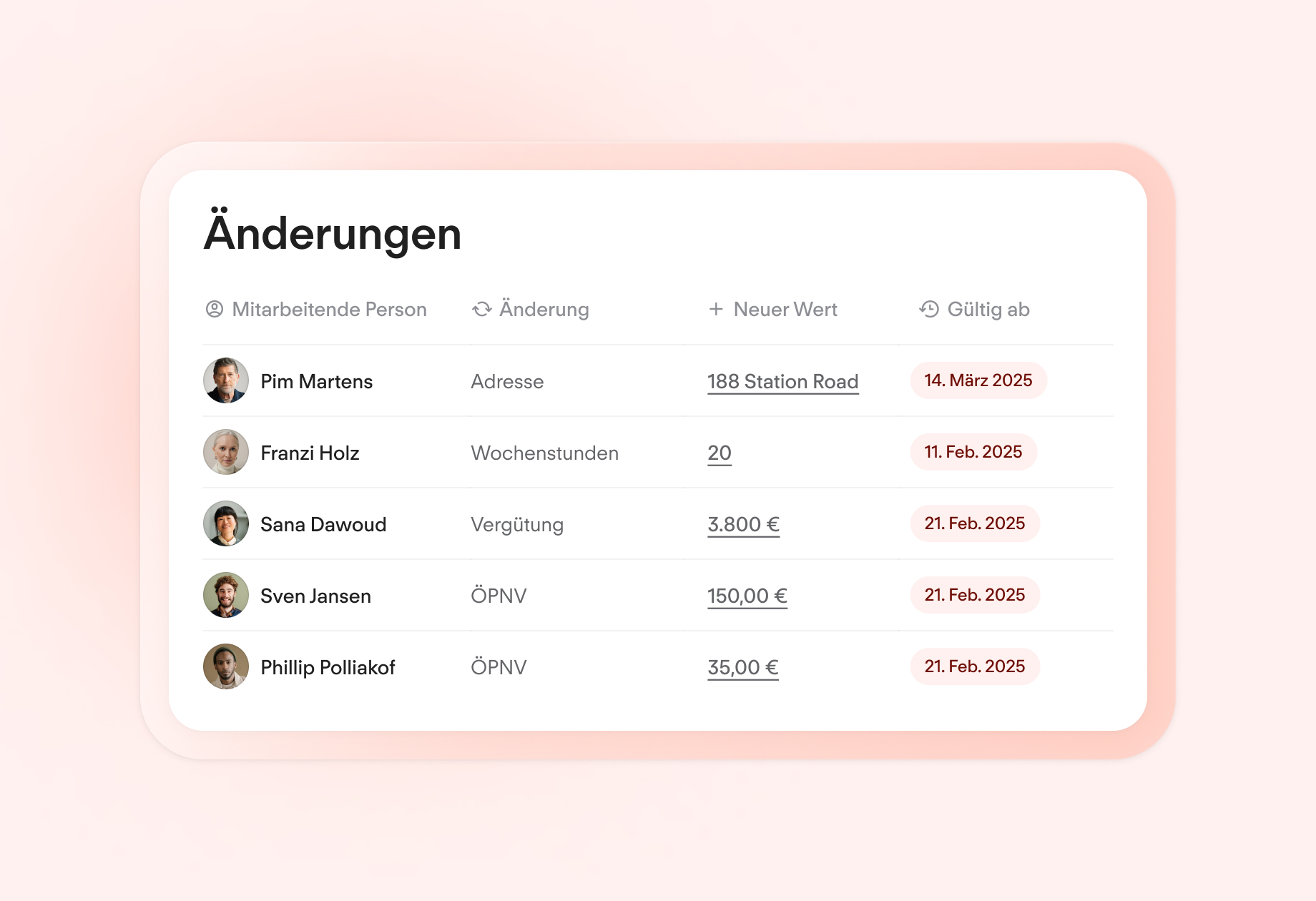

Eng verzahnte Prozesse in der Entgeltabrechnung sparen Zeit. Und Geld.

Payroll und HR aus einem Guss

Vermeiden Sie Komplexität und Zeitdruck bei Ihrer Lohn- und Gehaltsabrechnung. Personio Payroll ist die erste Lösung in Echtzeit, die Payroll und HR vereint und so für eine entspannte Abrechnung sorgt.

Personio Payroll kennenlernenIst die Entgeltabrechnung das Gleiche wie die Gehaltsabrechnung?

Der Begriff Entgelt oder Arbeitsentgelt beschreibt jene finanzielle Vergütung, die Arbeitgeber ihren Beschäftigten für die im Arbeitsvertrag vereinbarte Leistung schulden.

Im Grunde genommen sind Entgeltabrechnung und Gehaltsabrechnung daher synonym verwendete Begriffe für den Prozess der Berechnung von Arbeitsentgelt. Auch die Begriffe Lohnabrechnung oder Verdienstabrechnung bezeichnen den gleichen Vorgang. Das Gehalt ist ein monatlich gleichbleibendes Entgelt, der Lohn kann von Monat zu Monat schwanken, weil er auf der tatsächlich erbrachten Arbeitszeit (Stunden) oder der konkreten Arbeitsleistung (z. B. Anzahl produzierter Stücke) basiert.

Entgeltabrechnung verstehen: Was muss rein?

Der Arbeitgeber ist per Gesetz verpflichtet, eine Reihe von Angaben inklusive des Lohnsteuerabzugs auf der Entgeltabrechnung zu platzieren. Diese muss nachvollziehbar und in Textform gestaltet sein. So können Mitarbeitende prüfen, ob das ausgezahlte Entgelt korrekt ist.

In § 108 Abs. 3 Satz der GewO ist exakt beschrieben, welche Inhalte die Entgeltabrechnung auf jeden Fall enthalten muss. Alle finanziellen Angaben müssen in Euro erfolgen.

Name und Anschrift des Arbeitgebers

Vorname, Name, Anschrift und Geburtsdatum des Mitarbeitenden

Sozialversicherungsnummer, Steuer-ID, Steuerklasse und Konfession des Mitarbeitenden

Beitragsgruppenschlüssel

Beginn (und Ende) des Beschäftigungsverhältnisses

Abrechnungszeitraum und Zahl der Steuer- und Sozialversicherungstage innerhalb dieses Zeitraums

Entgeltbestandteile wie Bruttolohn, Sachbezüge, Steuerfreibeträge pro Monat und pro Jahr (optional), Vermögenswirksame Leistungen (VL), Kirchensteuerabzug (optional), Sozialversicherungsbeiträge (Krankenversicherung, Rentenversicherung, Pflegeversicherung, Arbeitslosenversicherung), Zusatzbeiträge zur Krankenversicherung, Persönliche Abzüge, Kinderfreibetrag (optional), Aufwandsentschädigungen, Mehrarbeit (wenn Stundenlohn gezahlt wird), Auszahlungsbetrag

Entgeltabrechnung verstehen: Wichtige Details für HR

Kurz gesagt: Die Entgeltabrechnung erläutert für die Beschäftigten den Weg vom Brutto zum Netto. Also vom Bruttogehalt bis zum tatsächlichen Auszahlungsbetrag der Lohnauszahlung, der dann auf dem Konto des Beschäftigten landet.

Fehlerhafte Entgeltabrechnungen können bis zu drei Monaten rückwirkend durch den Arbeitgeber korrigiert werden. Dies gilt etwa für zu wenig berechnete Sozialabgaben, die innerhalb der nächsten drei Gehaltszahlungsläufe vom Arbeitsentgelt abgezogen werden können.

Unternehmen sind per Gesetz verpflichtet, einschließlich Beiträge in der Gleitzone, einzubehalten. Sie müssen diese dann an das zuständige Finanzamt und die entsprechende Krankenkasse weiterleiten. Entgeltunterlagen sind steuerrechtliche und sozialversicherungsrechtliche Unterlagen und müssen deshalb vom Arbeitgeber aufbewahrt werden – über das Beschäftigungsverhältnis hinaus. Hier finden Sie die detaillierten Aufbewahrungsfristen.

Die Steuerklasse des Beschäftigten entscheidet darüber, wie viele Steuer vom Entgelt abgezogen werden. Hier finden Sie eine Aufschlüsselung der Steuerklassen.

Steuerfreie Bezüge können Sie in 2025 in Höhe von 50 Euro pro Beschäftigtem pro Monat ansetzen. Es gilt der Nettowert einer Sachleistung wie Gutschein oder Geldkarte, mit denen Waren oder Dienstleistungen von den Beschäftigten gekauft werden können.

Gut zu wissen: Nur in den Bundesländern Bayern und Baden-Württemberg beträgt die Kirchensteuer 8 Prozent, in allen anderen Bundesländern liegt sie bei 9 Prozent.

Diese Vorteile hat der Online-Lohnzettel

Was würden Sie mit 30 Stunden mehr im Monat machen?

Lohnverantwortliche kennen es: Daten pflegen und aktualisieren, viel Hin und Her mit alle Beteiligten und dann klopfen auch noch Gesetzesänderungen regelmäßig an. Da bleibt nicht viel Zeit für anderes!

Doch mit einer einfachen Gleichung können Sie das ändern: HR + Lohnabrechnung = mehr Freiraum. Auf dieser Seite zeigen wir Ihnen, wie das genau aussieht.

Zu den Leitfäden und VideosWarum Sie die Entgeltabrechnung selbst erstellen sollten: Das sind die Ihre Vorteile

Die Entgeltabrechnung zu erstellen, ist ein komplexer Vorgang, der jede Menge Fachkenntnisse auf Seiten des HR-Personals erfordert. Kurzum: Die Entgeltabrechnung gehört nicht zu den Lieblingsaufgaben von Personaler:innen. Dennoch gibt es gerade auch für KMU gute Gründe, die Entgeltabrechnung nicht auszulagern, sondern sie intern, möglichst mit der passenden Entgeltabrechnungssoftware, durchzuführen.

Diese Vorteile hat eine interne Entgeltabrechnung mit der Unterstützung durch eine entsprechende HR-Software.

Sie haben die Kosten immer im Blick Lohnbüros oder Steuerberater erledigen zwar die Arbeit, gegen ein entsprechendes Honorar. Wenn Sie Lohnprogramm-Software einsetzen, fahren Sie in der Regel günstiger.

Sie arbeiten stets gesetzeskonform Professionelle Software-Anbieter aktualisieren ihre Software bei jeder Gesetzesänderung. Sie kostet das keinen Cent extra!

Eine Lohnabrechnungs-Software ist sicher Bleiben kritische Gehaltsdaten im Unternehmen, ist das per se gut. Weil diese sensiblen Daten nicht verschickt werden müssen.

Sie bleiben unabhängiger Sie sind Herr im eigenen Haus. Bei Fragen Ihrer Beschäftigten zur Entgeltabrechnung können Sie schneller reagieren. Sie sind unabhängig von der Zeitplanung eines Lohnbüros und flexibel in der Erstellung.

Diese Aufgaben hat die Lohnbuchhaltung

Entgeltabrechnung Vorlage

Potenzialbeurteilungen werden bei der innerbetrieblichen Besetzung vakanter Stellen, zur Nachwuchsplanung der Fach- und Führungskräfte, zur individuellen Laufbahnplanung sowie zur Bildungsbedarfsermittlung eingesetzt.

Mit einer Excel-Vorlage können Sie Ihre Entgeltabrechnung zwar nicht wie in einer Lohnabrechnungs-Software vollständig digitalisieren und in Prozesse umwandeln, Sie sparen sich aber zumindest Stress bei der Berechnung der Entgeltabrechnung und vereinfachen den manuellen Prozess.

Mit dieser kostenlosen Lohnrechner-Vorlage berechnen Sie auf Basis von Arbeitszeit und Stundenlohn das Bruttogehalt für alle MitarbeitendenEntgeltabrechnung Beispiel

Potenzialbeurteilungen werden bei der innerbetrieblichen Besetzung vakanter Stellen, zur Nachwuchsplanung der Fach- und Führungskräfte, zur individuellen Laufbahnplanung sowie zur Bildungsbedarfsermittlung eingesetzt.

Mit dem folgenden Schema zur Berechnung der Entgeltabrechnung erhalten Sie einen beispielhaften Überblick über den Ablauf bei der Entgeltabrechnung.

Schema Entgeltabrechnung – in der ersten Phase berechnen Sie das Gesamtbrutto, das aus dem Bruttogehalt und folgenden Add-Ons besteht.

Gehalt Brutto | + Sachbezüge bzw. geldwerte Vorteile (z.B. Diensthandy, Dienstwagen, Dienstfahrrad) |

| + Zulagen (z.B. für Mehrarbeit oder Nachtarbeit) |

| + betriebliche Altersvorsorge |

| + vermögenswirksame Leistungen |

| + pauschal versteuerte Lohnbestandteile, wie die Übernachtungspauschale, Verpflegungspauschale und Pendlerpauschale |

| |

| = Gesamtbrutto |

Nun ziehen Sie von diesem Gesamtbrutto die folgenden Abzüge ab.

Gesamtbrutto | - Sozialversicherungsbeiträge (KV, RV, AV, PV) |

| |

| - Kirchensteuer (falls zutreffend) |

| - Solidaritätszuschlag (falls zutreffend) |

| = Nettoentgelt |

Dieses Nettoentgelt wird aber noch nicht ausgezahlt, weil Sie noch weitere Abzüge vornehmen müssen und, falls zutreffend, folgende Punkte addieren.

Nettoentgelt | - vermögenswirksame Leistungen |

| - Vorschüsse |

| - Sachbezüge (s.o.) |

| + Reisekosten o.ä. |

| + Zuschüsse zur Sozialversicherung |

| = Auszahlungsbetrag |

Lesetipp: Zulagen, wie beispielsweise für Mehrarbeit, können mit einem Überstunden-Auszahlen-Rechner einfach kalkuliert werden, um den zusätzlichen Verdienst für Nachtarbeit oder Überstunden genau zu bestimmen.

Beispiel für Entgeltabrechnung für Max Mustermann

Der Beschäftigte Max Mustermann ist bei der Muster AG in Kiel angestellt, er ist 1965 geboren, evangelisch-lutherisch, verheiratet und hat 1 Tochter. Max erhält einen Monatslohn in Höhe von 4800 Euro, er zahlt regulär in die gesetzliche Rentenversicherung ein und ist gesetzlich krankenversichert. Seine Krankenkasse verlangt keinen Zusatzbeitrag, auch bei der Pflegeversicherung wird kein Zuschlag fällig.

Sein Gesamtbrutto beträgt 4885 Euro.

Seine Abzüge:

Rentenversicherung: 449,66 Euro

Krankenversicherung: 352,96 Euro

Pflegeversicherung: 73,73 Euro

Arbeitslosenversicherung: 62,86 Euro

Lohnsteuer: 836,41 Euro

Kirchensteuer: 63,58 Euro

Max‘ Nettoentgelt beträgt 3045, 80 Euro.

Schluss mit dem Listenchaos – jetzt Dokumente zur Entgeltabrechnung perfekt vorbereiten

Erweiterte Aspekte der Lohnabrechnung: Zuschüsse, Zulagen und steuerliche Vorteile

Die Lohnabrechnung umfasst nicht nur die Berechnung des Brutto- und Nettolohns, sondern beinhaltet auch die Beachtung gesetzlicher Vorgaben wie der Beitragsbemessungsgrenze und Lohnfortzahlungen im Krankheitsfall. Besonders im Fokus stehen dabei Regelungen für Minijobs, einschließlich spezifischer Minijob-Rentenversicherungs- und Krankenversicherungsbeiträge, die eine genaue Kenntnis der aktuellen Gesetzgebung erfordern. Die korrekte Erstellung der Lohnsteuerbescheinigung und die Anwendung der Pauschalversteuerung auf bestimmte Lohnbestandteile sind ebenso essenzielle Bestandteile einer korrekten Lohnabrechnung, um den gesetzlichen Anforderungen gerecht zu werden. Ein zusätzliches Einkommen aus einer Nebenbeschäftigung kann auch Einfluss auf die Gesamtvergütung haben und sollte in der Entgeltabrechnung entsprechend berücksichtigt werden.

Zusatzleistungen und Abrechnungsspezifika

Neben dem Grundgehalt sind Zulagen und Zuschüsse ein wichtiger Bestandteil der Vergütung vieler Arbeitnehmer. Insbesondere die Rufbereitschaft wird oft zusätzlich vergütet, um die ständige Verfügbarkeit der Arbeitnehmer zu honorieren. Dazu gehören unter anderem die Erschwerniszulage, Schichtzulagen und Wochenendzuschläge, die für besondere Arbeitsbedingungen gewährt werden. Fahrtkostenzuschüsse und Regelungen zu Spesen, insbesondere die korrekte Spesenabrechnung, spielen ebenfalls eine wichtige Rolle, um die Mitarbeitermobilität zu unterstützen. Die Erstattung von Fahrtkosten in der Steuererklärung kann einen signifikanten finanziellen Vorteil für Arbeitnehmer darstellen, wobei Fahrtkostenzuschüsse die Mobilität der Mitarbeiter unterstützen. Die Gewährung steuerfreier Arbeitgeberzuschüsse kann darüber hinaus einen steuerlichen Vorteil sowohl für Arbeitgeber als auch Arbeitnehmer darstellen.

Verwaltung und Dokumentation in der Lohnbuchhaltung

Eine effiziente Lohnabrechnung kann durch die Auslagerung bestimmter Prozesse optimiert werden, was Unternehmen ermöglicht, sich auf ihre Kernkompetenzen zu konzentrieren. Die genaue Dokumentation und Verwaltung von Betriebsausgaben und Bewirtungsbelegen ist dabei ebenso wichtig wie die Berücksichtigung von Urlaubsrückstellungen, die für die Finanzplanung des Unternehmens von Bedeutung sind. Darüber hinaus sind Entgeltersatzleistungen, wie das Krankengeld bei Arbeitsunfähigkeit, wesentliche Bestandteile einer umfassenden Entgeltabrechnung. Die Sofortmeldung bei der Einstellung neuer Mitarbeiter ist ein weiterer wesentlicher Bestandteil, der zur Einhaltung der gesetzlichen Meldepflichten beiträgt und somit die Transparenz und Compliance im Unternehmen stärkt.

Disclaimer

Wir machen darauf aufmerksam, dass die Inhalte unserer Internetseite (auch etwaige Rechtsbeiträge) lediglich dem unverbindlichen Informationszweck dienen und keine Rechtsberatung im eigentlichen Sinne darstellen. Der Inhalt dieser Informationen kann und soll eine individuelle und verbindliche Rechtsberatung, die auf Ihre spezifische Situation eingeht, nicht ersetzen. Insofern verstehen sich alle bereitgestellten Informationen ohne Gewähr auf Richtigkeit, Vollständigkeit und Aktualität.